Практически в любом торговом терминале среди прочей информации и по открытым ордерам, а также в истории счёта можно увидеть отдельную колонку, которая называется “Своп”. Значения в ней могут как положительными, так и отрицательными, а также иногда составлять достаточно солидные суммы. Если не брать в расчёт положительные значения, которые встречаются не так и часто, то можно сделать промежуточный вывод: своп на форекс это одна из трех основных издержек трейдера помимо спреда и комиссии за сделку (последнее относится обычно к ECN-счетам). Соответственно, его нужно учитывать.

Простыми словами своп – некоторая сумма, которую удерживает с трейдера брокер, перенося позицию с одних торговых суток на другие. Происходит это в тот момент, когда заканчивается американская торговая сессия и начинается тихоокеанская. Например, по зимнему московскому времени это происходит в 01:00. Если закрыть сделку за пять минут до наступления этого момента, а затем открыть через пять минут уже после 01:00, то никакой платы взиматься не будет, так как фактического переноса не было. Сам по себе механизм формирования валютного свопа довольно прост и основан на базовых ставках по участвующим в торгуемой паре валютам.

Принцип формирования валютного свопа

Ставка влияет на то, как дорого обходится ссуда в таких деньгах. Поскольку подразумевается использование кредитного плеча и отсутствие прямой поставки, после заключения какой-либо сделки у нас нет самой купленной валюты, а есть лишь обязательства, так же как и по проданной. Соответственно, учитывая, какие объёмы используются, даже такие значения как 3% годовых начинают иметь значение при делении их на 365 дней этого самого года. Всё дело в кредитном плече, которое по сути сводит на нет весь этот, казалось бы, длительный период. Так и получается, что средняя плата по свопу составляет около 1-2% от суммы сделки. Процентная ставка является показателем стоимости заимствований в определённой валюте, её устанавливает главное финансовое учреждение страны – центральный банк.

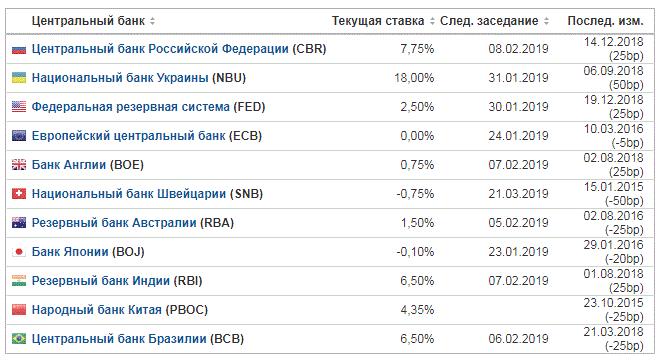

Процентные ставки крупнейших центральных банков

Это означает, что при ставке в 10% регулятор даёт деньги банкам и они платят за это в таком размере, то есть возвращают сами деньги плюс 10%, которые стоил этот займ. Конечно, такие высокие ставки встречаются не очень часто и, как правило, сопряжены с определёнными проблемами в экономике страны. В основном это диапазоны от 0% до 4%, исключение – Россия, которая через ставку боролась с обесцениваем национальной валюты. Но это единичный случай, связанный с целым спектром проблем геополитического характера и санкционным давлением. Теперь рассмотрим уже непосредственно сам процесс формирования валютного свопа, который образуется при сделке с двумя валютами, у которых разные процентные ставки.

Допустим, покупаем пару EUR/USD. Ставка, установленная Европейским центральным банком нулевая, то есть ничего за эти евро мы не получаем. В то же время ставка по доллару, установленная Федеральной резервной системой США составляет 2,5%. Проданные для покупки доллары будут приносить нам убытки всё то время, которое удерживается позиция. Получается ситуация, при которой денег не имеем, но вынуждены платить по ставке из-за открытой позиции. Ситуация с продажей этой же пары получается обратная – держим доллары, продав евро. Должны получать доход, если исходить из одного лишь алгоритма формирования свопа. Но здесь уже могут быть расхождения у брокеров. Некоторые относительно честно рассчитывают своп и платят положительные значения, другие же устанавливают огромные отрицательные свопы там, где должны быть умеренные, и относительно небольшие отрицательные там, где должны быть положительные. Конечно, это не с лучшей стороны характеризует такие дилинговые центры, но, что есть, то есть.

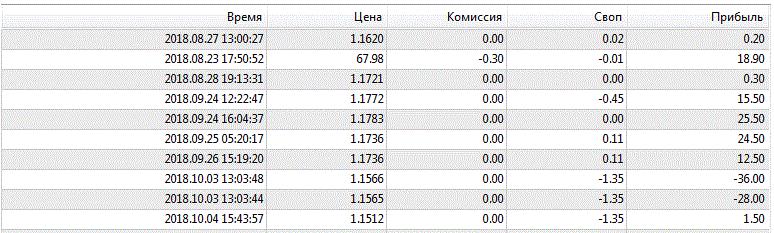

Пример начисления свопа в истории сделок терминала Метатрейдер 4

Таким образом, получаем достаточно простую схему расчёта, основанную на одних лишь процентных ставках. Конечная величина свопа будет зависеть от суммы сделки, прямо пропорционально, тут без всяких искажений. Например, своп по 1 стандартному лоту покупки евро против доллара даст -18$, покупка же 10 лотов приведёт уже к -180$. Также стоит учитывать, что формально валютный своп не начисляется в выходные дни, но зато при переносе позиции в середине недели со среды на четверг будет начислено уже не один, а целых три валютных свопа, два из которых придутся как раз за выходные. И неважно, были ли у нас открытые позиции в выходные, держали мы их неделю или всего три часа – своп начислят в установленном порядке. Опять же, некоторые брокеры пользуются неосведомлённостью трейдеров и могут взимать плату и в выходные, и в тройном размере на неделе. Таких немного, но всё ещё можно встретить.

Где смотреть значения валютного свопа

Есть два варианта:

- На странице своего дилингового центра в интернете. Обычно эта информация доступна в торговых условиях либо в разделе спецификации контрактов. Своп указывается для открытых длинных позиций (покупка торгового инструмента) и для коротких (продажа торгового инструмента). При этом выражена она не в конкретной сумме, а в пунктах, что может привести к совсем не тем значениям, которые ожидались, ведь стоимость пункта на всех парах разная. У USD/CAD она более чем в два раза меньше, чем у EUR/GBP. Поэтому также рекомендуется ознакомиться и со стоимостью пункта для понимания конечной суммы валютного свопа, которую придётся заплатить.

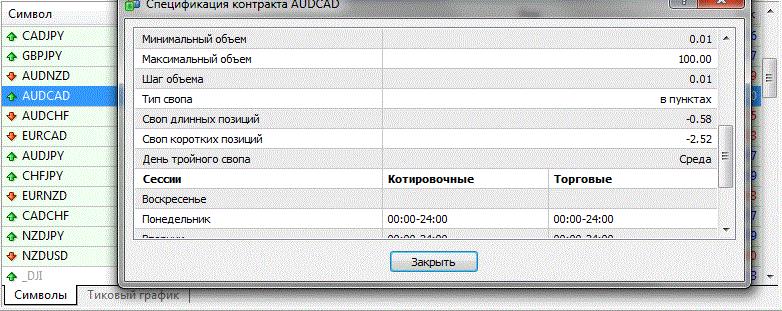

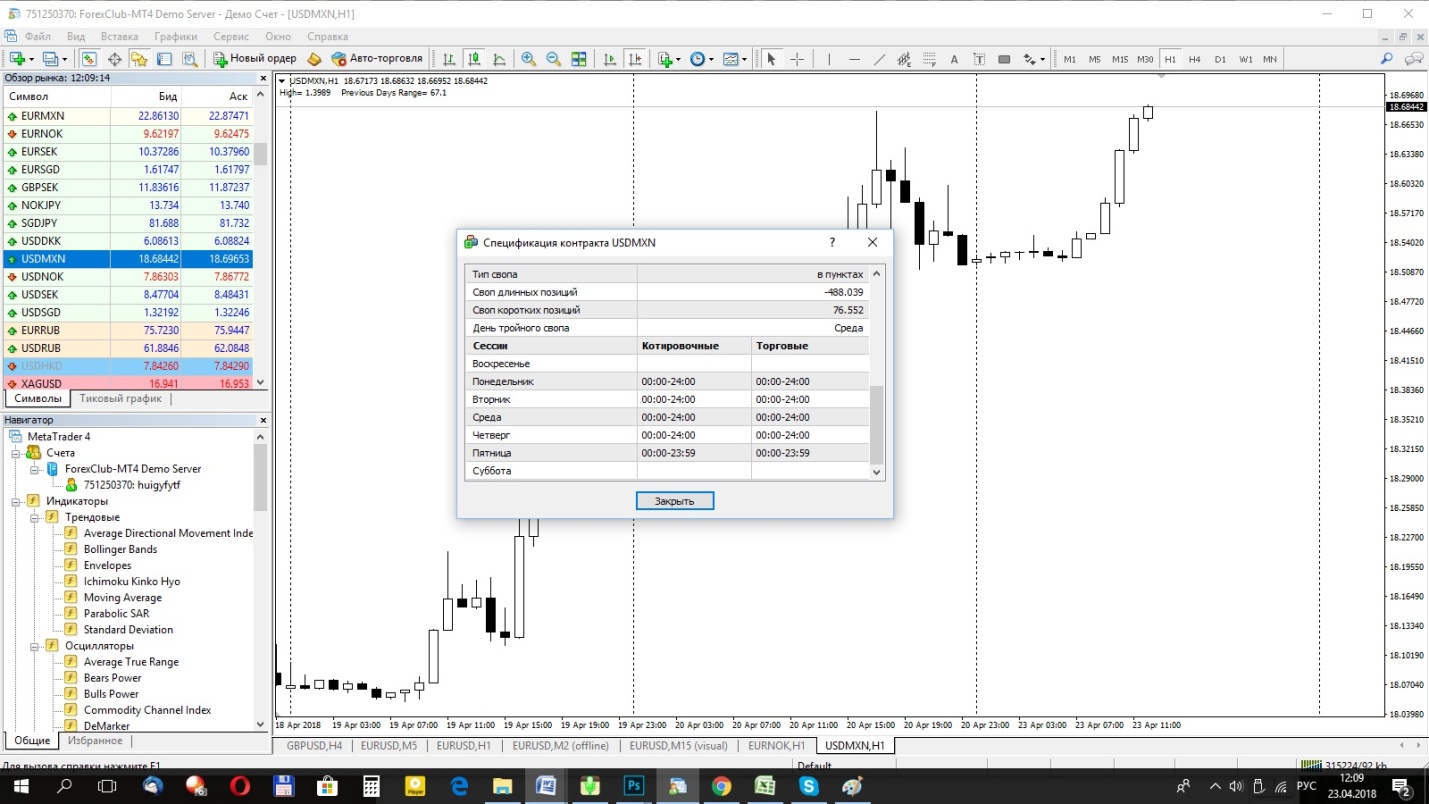

- В торговом терминале. Рассмотрим на примере метатрейдера. Открываем специальное окошко с названием “Обзор рынка”, в котором отражаются доступные для торговли инструменты со значениями цен бид и аск. Находим нужную валютную пару и нажимаем на неё правой кнопкой мыши. Должно открыться меню, в котором выбираем пятый по счёту пункт – спецификация. В открывшемся новом окошке будет большое количество разных показателей, среди которых можно найти и своп. Он также указывается как для покупок, так и для продаж. Выражается всё также в пунктах, что избавляет от необходимости рассчитывать итоговое значение по объёму сделки.

Своп в спецификации инструмента

Особенности свопа

В зависимости от того, какой брокер выбран для работы, можно пробовать сократить свои издержки, связанные с валютным свопом. Например, закрывать в среду вечером открытые сделки по тем инструментам, которые подразумевают начисление крупного отрицательного свопа. Это актуально в том случае, когда его значение намного больше чем спред. Это встречается не так часто, но всё же. Однако, тут есть и свои сложности. Например, в такой пересменок торговых суток на рынке очень сильно падает ликвидность, что приводит к значительному расширению спреда. Начинается этот процесс где-то за пять минут до конца торгового дня и продолжается ещё некоторое время после наступления нового. Соответственно, можно попасть на гораздо большие издержки, пытаясь сэкономить на валютном свопе. Иногда получается так, что рынок сразу прямо с самого открытия начинает пусть и медленно, но безоткатно двигаться в одном направлении. В этом случае дождаться цены, по которой была закрыта сделка чтобы снова её открыть, не получится. И в итоге придётся входить в рынок уже по гораздо худшей цене. В общем, если со среды на четверг такая манипуляция отчасти оправдана, то в остальное время лучше, наверное, не рисковать, тем более, что по расширение спреда значительно даже по самым ликвидным парам на рынке, не говоря уже о кроссах и тем более экзотических.

Что делать инвестору, позиции которого открыты более месяц?

Выбирая долгосрочного торговлю, стоит обратить внимание на величину и знак rollover для тех валютных пар, которые чаще всего используются для торговли. Если overnight положительный, то его наличие при долгосрочных сделках будет только радовать трейдера. Если значение rollover отрицательное и его величина достаточно большая, что связано, в первую очередь, экзотичностью пары, то стоит оценить ожидаемые потери. Возможно, имеет смысл перейти на SWAP Free счет. При этом не стоит думать, что брокер предлагает вам счёт без rollover просто так – на таких счетах взимается повышенная комиссия за позицию. Так что брокер так или иначе компенсирует свои убытки.

Как показывает практика, если срок сделок не превышает месяца, то даже в этом случае внимание на overnight обращать не нужно. Впрочем, ответ на этот вопрос зависит от выбранных валют.

Керри Трейдинг

Своп на Форекс вполне можно использовать для собственной выгоды. В частности, имеется целый блок торговых стратегий, который основан на использовании overnight. Такие стратегии называется Carry Trade. Смысл данных ТС состоит в открытии ставки на длительный срок, чтобы в итоге получить положительный rollover. Понятно, что для торговли выбирают такие валютные пары, которые обеспечивают существенные выплаты за удержание позиций более суток. Речь идет не о евро/доллар, поскольку у популярных основных валют SWAP настолько мал, что даже длительном удержании такой позиции смысла от торговой стратегии просто нет.

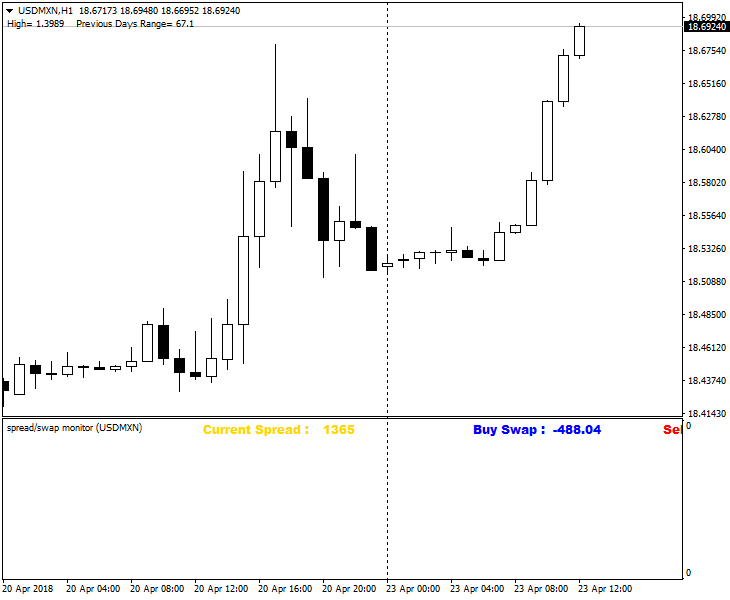

Что касается подходящих валютных пар, то можно рассмотреть USD/MHN (доллар/мексиканский песо). Форекс своп коротких позиций для данной пары составляет 76,5 пункта (на пятизначном терминале). При этом трейдеру остается определиться с величиной ставки и прочими параметрами входа, в том числе и с ожидаемым профитом.

Данная пара обладает положительным свопом и имеет глобальный восходящий тренд, торговля и дальше будет вестись на повышение. Смысл стратегии – обеспечить доход, сохранив открытую страницу позицию после закрытия торговой сессии. Поскольку со среды на четверг трейдеру выплачивается утроенный своп, то такая ТС особенно актуальна именно в этот период недели. Трейдеры открывают позиции с большим объемом сделки на несколько десятков секунд перед закрытием дня, поскольку выплата SWAP начисляется в 00:00 по московскому времени. После пополнения счёта сделку можно закрывать – будет достаточно держать открытой позицию в течение 15 секунд после ролловера. Дольше держать открытой сделку не имеет смысла, поскольку движение цены может уничтожить весь профит, полученный за счет своп на Форекс.

Прежде чем реализовывать такую стратегию на практике, стоит уточнить минимальное время открытия сделки, доступной для данного брокера. Некоторые дилинговые центры в курсе данной стратегии, поэтому препятствуют проведению таких операций.

Понятно, что итоговая прибыль по данной стратегии составит разницу между ролловером и убытками. В целом, торговля по этой стратегии выполняется по следующим условиям:

- Открываем график валютной пары, которая имеет положительный своп в трейдинге.

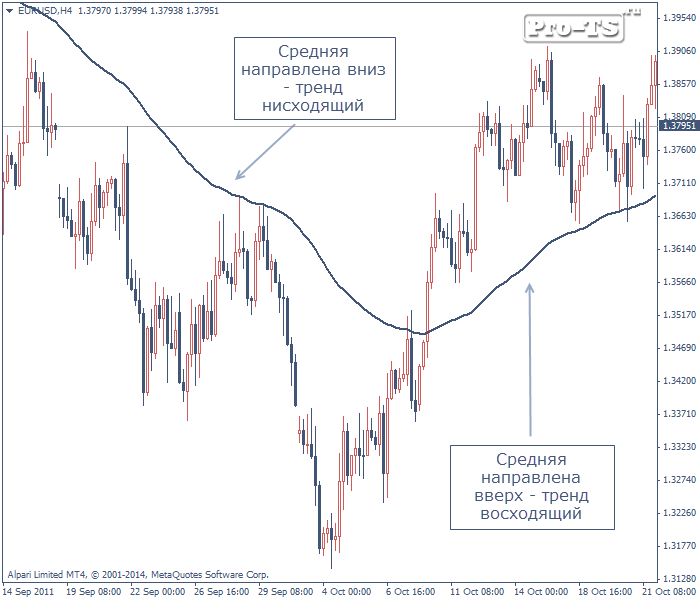

- Определяем глобальное направление движения тренда они должны совпадать на дневных, недельных и месячных таймфреймах.

- Откроем сделку на покупку или продажу с учётом направления движения тренда и положительного свопа.

- Держим сделку открытой до тех пор, пока прибыль по сделке за счёт свопа не вырастет до уровня, который устроит трейдера. После этого сделка закрывается.

Торговая система достаточно популярна, а потому трейдеры уже определились с валютными парами, которые будут приносить оптимальный доход по этой ТС. К их числу относятся AUD/JPY, GBP/JPY или NZD/JPY.

Как и любая торговая стратегия, керри трейдинг должна иметь ограничения, которые позволят трейдеру остановить убытки при пиковом движении цены. Не стоит думать, что если ордер открывается на время менее минуты, то вероятность потерять депозит стремится к нулю! Как показывает практика, одномоментные движения ценового графика на несколько сотен пунктов не являются какой-то особенной редкостью и могут быть вызваны непредвиденными ситуациями в политике и экономике. Поэтому, несмотря на минимальную продолжительность краткосрочной сделки, стратегия должна учитывать все варианты развития событий.

Индикатор для определения свопа

Для упрощения задачи поиска пары с положительным краткосрочным СВОПом на форекс можно воспользоваться специальным индикатором.

Индикатор находится в свободном доступе, а потому его можно скачать и установить на свой торговый терминал. Скопировав документ, устанавливаем его в папку «Индикаторы» в папке MQL4. После чего необходимо перезапустить терминал и установить индикатор на выбранный валютный график. Инструмент располагается в нижней части экрана и представляет собой информационную строку с указанием свопа на покупку и продажу. Цветовая индикация позволяет быстро определить положительные и отрицательные значения выплат при удерживании позиции в открытом состоянии. Также индикатор показывает спред между валютами.

Торговая стратегия на основе данного индикатора предельно проста:

- Индикатор показывает, что rollover на покупку отрицательный, так что открытие сделки в BUY нас не интересует.

- Интерес в данной ситуации представляет overnight на продажу. Если на дневном и месячном графике тренд направлен в сторону предполагаемого направления сделки, то можно открывать ордер на продажу.

- Что касается выхода из сделки, то тут всё индивидуально, поскольку прибыль получается за счёт положительного свопа на Форекс.

Торговые стратегии на основе rollover способны принести немалую прибыль, пускай без соответствующих расчетов это и не заметно. Итак, валюты с низкими процентными ставками, к которым относятся основные валюты развитых стран, являются низкодоходными, все остальные высокопроцентными. Для стратегии на rollover оптимальным вариантом является валютная пара, состоящая из низко- и высокодоходной валюты. Чем выше разница в процентных ставках у валют выбранной пары, тем больше потенциальный профит от такой сделки. Такая разница может достигать от 1-2 до 6% в год выше.

Впрочем, сегодня доходностью 2-6% в год никого не удивишь. Но это только в том случае, если трейдер будет играть с кредитным плечом 1:1. На форекс трейдер имеет возможность сыграть с плечом 1:100 и даже 1:500, что позволяет существенно увеличить прибыль. Если трейдер, имея в наличии валютную пару с разницей в ставках 2%, будет использовать плечо 1:100, то за год такая стратегия позволит получить доход в 200%, что уже существенно.

Далее школа трейдинга предлагает изучить "Тактика стоп реверса".

Процентные ставки крупнейших центральных банков