Мы часто слышим по телевизору, читаем в интернете или просто слышим от других людей, что процентная ставка ЦБ РФ изменилась и теперь составляет столько-то или столько-то. Но что кроется за этими словами, как это всё влияет на жизнь обычного далёкого от экономики человека? На самом деле всё не так и сложно, разобраться можно буквально за 10 минут. Рассмотрим, что это такое и какая ставка рефинансирования ЦБ РФ в 2019, какую пользу может принести это знание и как анализировать подобного рода данные для того, чтобы осуществлять торговлю, называемую Кэрри трейд.

Ищите выгодные стратегии? Академия Форекса предлагает вам топ 5 бесплатных, самых оригинальных и эффективных торговых стратегий для анализа рыночной ситуации и поиска точек входа/выхода из него.

Смысл процентной ставки

Процентная ставка ЦБ – это базовый финансовый показатель, который определяет стоимость получения займов от Центрального банка коммерческими. Также является одним из основных инструментов кредитно-денежной политики регулирующего органа. По сути она определяет как дорого конечному потребителю будет обходиться кредит, сколько банк сможет заработать и оказывает довольно серьёзное влияние на курс национальной валюты. Понимание механизма взаимодействия разных понятий даёт возможность относительно неплохо ориентироваться в происходящем в экономике страны, делать собственные выводы и не реагировать на призывы всё продать и купить доллары, которые нынче очень популярны среди “аналитиков”. Итак, с определением на первый взгляд всё совершенно неясно, поэтому перейдём к простому.

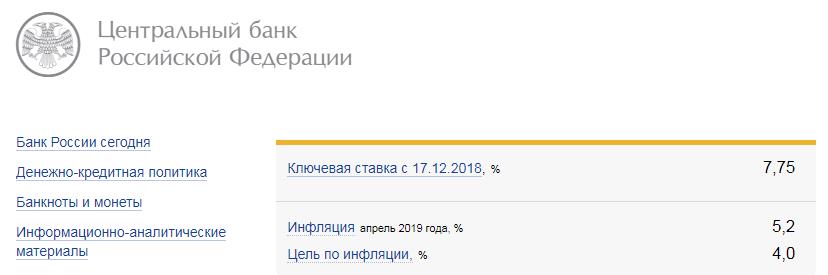

Например, ставка рефинансирования ЦБ РФ 2019 года составляет 7,75%. Что это значит? Это значит, что любой коммерческий банк, который хочет получить у Центрального банка сумму, обязан будет заплатить вот такую надбавку. Процент выражен как годовой, то есть подобная сумма набежит за 12 месяцев, но только особенность в том, что под такую ставку кредиты выдаются всего лишь на неделю. То есть обратно через неделю нужно отдать всю сумму плюс пропорциональную плату за использование этих денег. То есть можно сказать, что эта ставка определяет кредитные отношения главного банка и всех остальных. Но одной лишь неделей варианты не ограничиваются, процентная ставка ЦБ РФ также фигурирует и в других расчётах:

- Если кредит берётся больше, чем на одну неделю, то в этом случае к базовому значению процентной ставки ЦБ РФ также прибавляется ещё дополнительные 1,75%. То есть в итоге это будет уже не 7,75% а 9,5%. Разница довольно ощутимая, ведь речь идёт об огромных кредитах. Но банки, если говорить начистоту – последние учреждения, которым можно посочувствовать, об этом будет далее по тексту.

- Если же коммерческий банк наоборот хочет дать нашему ЦБ денег в долг, то есть положить на депозит, то ЦБ их возьмёт, но теперь уже даст на 1% меньше от ставки под которую сам раздаёт. То есть примет по 6,75%. Получается превосходная в теории схема: берём под 6,75% и раздаём другим под 9,5%. Но всё намного сложнее, поэтому спешить с выводами не стоит. Тем более, что на центральном банке лежит огромная ответственность. Ведь, по сути, это главный финансовый орган страны, и от его политики зависит стабильность экономики, устойчивость. В условиях санкционного давления приходится достаточно тяжело, в том числе и ЦБ.

Итак, что же из всего этого следует для нас, простых граждан. Рассмотрим на примере гражданина Петрова, который идёт в абстрактный Моссоцбанк и хочет получить кредит. И ему предлагают “привлекательные” условия получения денег под 15% годовых. По европейским и американским меркам это просто грабёж. Получается, что ипотеку платить 25 лет с подобными процентами (по ипотеке обычно ниже) выйдет в итоге раза в 2-3 больше, чем сама стоимость. С другой стороны, не хочешь – не бери, ведь банку тоже надо как-то зарабатывать. Из этих 15% он отдаст процентную ставку ЦБ РФ, так как сам занимал эти деньги у центробанка. Вот так и получается, что разница в ставке по кредите и ставке рефинансирования ЦБ РФ 2019 составляет от 3 до 8 и даже более процентов. Всё это – доход банка. В совокупности из всех этих данных выходит средневзвешенная ставка по кредитам.

Изменения процентной ставки ЦБ

Изначально сама по себе процентная ставка – инструмент регулирования состояния нашей экономики, как, впрочем, и в любом другом государстве. Есть три состояния, которые обусловлены определёнными условиями:

- Повышение ставки. Обычно делается для того, чтобы предотвратить чрезмерный разгон и для регулирования курса национальной валюты(конкретно это бывает в экстренных случаях обычно). Сильная экономика не нуждается в дешёвых деньгах так, как нуждается слабеющая. По этой причине ставку поднимают, кредиты для предприятий и компаний становятся дороже, так как банки соответственно тоже поднимают ставки по кредитам, как для физических лиц, так и для юридических.

- Сохранение ставки. Бывает так, что ставка годами сохраняется на одном и том же уровне. Обычно это происходит в те моменты, когда все важные экономические показатели находятся в норме, наблюдается стабильное развитие и рост. Либо возможно, что дальнейший курс на снижение или увеличение чреват неприятными последствиями, поэтому ставку держат до лучших времён и не меняют.

- Снижение ставки обычно является сигналом к тому, что экономике нужны новые стимулы. Таким образом подстёгивается денежный оборот, кредиты становятся дешевле, центробанк буквально раздаёт дешёвые деньги. Это актуально, если речь идёт об изначально не очень высокой ставке, так как бывают ситуации, когда её попросту необходимо быстро поднять.

Чтобы узнать, какая процентная ставка ЦБ РФ на сегодня, можно перейти на любой финансовый портал, например, очень известный и популярный среди спекулянтов и инвесторов investing.com. Также можно смотреть и на официальном сайте центробанка cbr.ru.

Обычно процентная ставка ЦБ РФ не меняется внезапно, это запланированные циклы снижения и повышения. Конечно, от изначально плана можно и отойти. Примерно это произошло в США, которые решили приостановить рост ставки в этом году. Происходит так потому, что после каждого повышения нужно оценить влияние на экономику, посмотреть, что стало лучше, а какие аспекты, наоборот, ухудшились. То есть план планом, но в первую очередь изучается эффект. И если он превосходит предполагаемый, то программу изменения ставки можно и приостановить, а то и вовсе закончить. Так что всем, кто интересуется этой темой, следует внимательно следить за расписанием заседаний центробанка и читать содержание пресс-конференций, которые обычно происходят после заседаний и принятия решения.

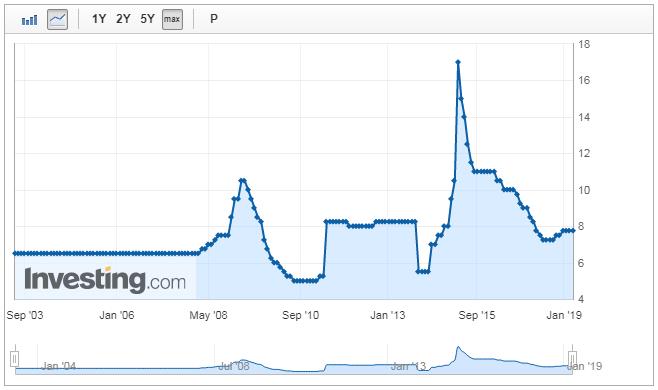

Бывают случаи, когда процентная ставка ЦБ РФ менялась внезапно и на достаточно крупное значение. Если вспомнить 2014 год, а именно 16 число, когда рубль ушёл в пике, регулятор пошёл на повышение ставки сразу на 6,5%. И это происходило при том, что на заседаниях до этих событий происходили повышения сразу на 0,5%. Причиной таких действий стала необходимость прекращения обвала рубля. Многие считают, что подобное ослабление было спланированным действием и в дальнейшем его попросту притормозили. В частности высокую ставку уже буквально в течение следующего года привели к относительно нормальным для нашей страны в последнее время значениям – около 10%. Аналогичная история была также и с турецкой лирой во время сильного падения в 2018 году.

Динамика процентной ставки ЦБ РФ за 15 лет

Средневзвешенная процентная ставка

Процентная ставка по кредитам ЦБ РФ, как мы уже выяснили, влияет на стоимость заимствования нас, простых граждан. Но если она является величиной постоянной, константой, то в коммерческие банки уже добавляют сколько захотят. Из-за такой разницы появляется такая величина как средневзвешенная процентная ставка. Она имеет разный смысл:

- Средневзвешенная процентная ставка в рамках предприятия показывает во сколько обходится заимствование. То есть сколько денег и под какой процент взято. Это не простое усреднение всех ставок по всем кредитам, тут играет роль сумма каждого из кредитов. Но это интересно только в разрезе деятельности финансовых организаций, для обычных потребителей гораздо большее значение имеет указанная величина в рамках региона или страны.

- Средневзвешенная процентная ставка по региону/стране/городу. Это уже заслуживает внимания потребителей, ведь по сути это реальная ставка по кредитам. Нам обещают интересные предложения, заманивают даже однозначными числами ставки, но на деле, когда начинаем разбираться в условиях, становится ясно, что всё это далеко от реальности. Причина кроется в том, что совсем немного получателей кредита могут подтвердить огромный доход, да и вообще соблюсти абсолютно все условия банка для получения низкой ставки. На практике все заманчивые предложения содержат кучу пунктов, которым могут соответствовать единицы. Отсюда и получается, что исходя из определения средневзвешенной процентной ставки, увидим реальные ставки по которым дают кредиты.

В целом, ставка рефинансирования ЦБ РФ 2019 года остаётся на примерно тех же уровнях, что и в пролом году. Ждать серьёзных изменений нет оснований, так как понемногу стихает санкционная эпопея, цены на нефть опять находятся на высоком уровне и причин для радикального изменения, в общем-то, и нет. Соответственно, рост стоимости заимствований не предвидится, а, значит, можно и подождать со взятием кредита, так как центральный банк вполне может уже через 1-2 квартала пойти на снижение значения. Как следствие, должны подешеветь и кредиты. Происходит это не сразу, но конкуренция среди банков высока, кто первым отреагирует, тот и получит клиента. Многие аналитики сходятся во мнении, что в ближайшие годы мы снова вернёмся к значениям около 5-5,5%.

Общая информация о кэрри трейд

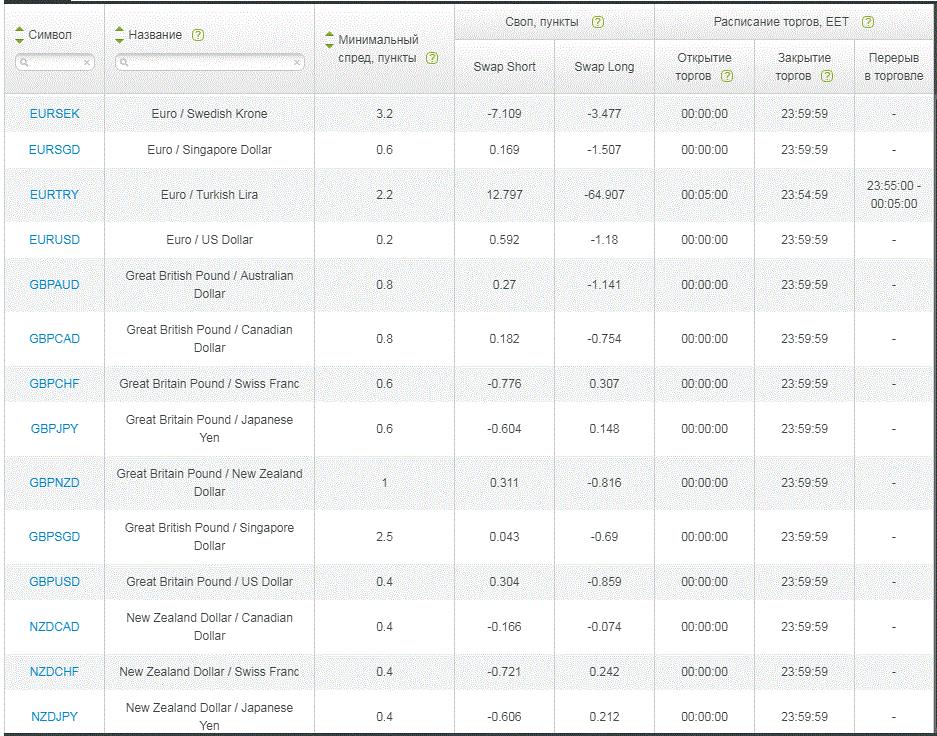

В основе кэрри трейда на форекс лежит такое понятие как своп. Он вычисляется как разница между процентными ставками входящих в его состав валют. Соответственно, учитывая разброс ставок по всему миру, можно найти такую пару, по которой будет начисляться положительный своп, при этом чем больше разница, тем выше сам своп. После того как нужный инструмент найден, можно либо сразу вставать в позицию, которой будет соответствовать начисление положительного свопа, либо искать брокера, который даст больше. Как это ни странно, но свопы у всех разные, хотя методология расчёта одна и та же. Конечное значение может сильно отличаться, а, принимая во внимание, что это рассматривается как основной доход по сделке, значит нужно искать наилучший вариант.

Значения свопа в спецификации контрактов брокера Альпари

Главная суть стратегии отражается уже в самом названии метода, его можно перевести с английского как “держать сделку”. Это означает, что те самые несколько пунктов, которые будут приходить каждый торговый день в виде начисления по свопу и составят доход трейдера. Поэтому ориентироваться стоит на очень длительное время, ведь есть колебания самой пары, которые также могут как принести прибыль, так и убыток. Чтобы этого избежать, необходимо периодически мониторить состояние рынка, смотреть за публикуемой макроэкономической статистикой, а также внимательно отслеживать риторику центральных банков страны, валюты которые есть в торгуемой паре. Найти идеальную точку входа очень сложно, это требует познаний в области графического, свечного или волнового анализов, да и то, не факт, что получится. Но, поскольку расчёт идёт на долгое время, особого смысла в поиске такого входа и нет.

Важные факторы

Успех торговли по направлению кэрри трейд на форексе во многом зависит от того, насколько трейдер умеет анализировать фундаментальные показатели. Поскольку вся торговля вертится вокруг процентных ставок, из которых формируется своп, главной задачей будет смотреть результаты заседаний центробанков и внимательно читать комментарии. В истории практически не было случаев, когда регулятор внезапно менял ставку, обычно в своих выступлениях на пресс-конференциях представители ЦБ говорят о том, что планируют делать, рассказывают о преобладающих мнениях в правлении, кто как настроен и так далее. То есть рынки обычно готовят к тому, что будет повышение или понижение ставки. Если всё большее количество голосуют за изменение ставки, то можно ожидать его в ближайшее время – в течение нескольких последующих заседаний.

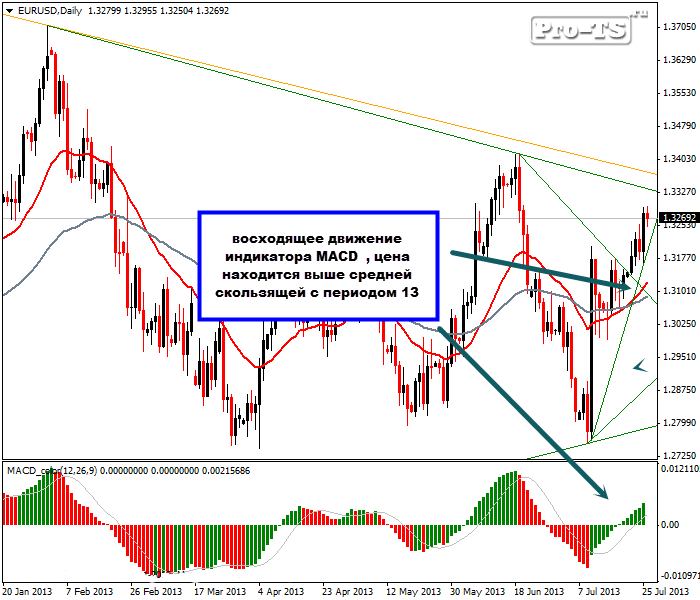

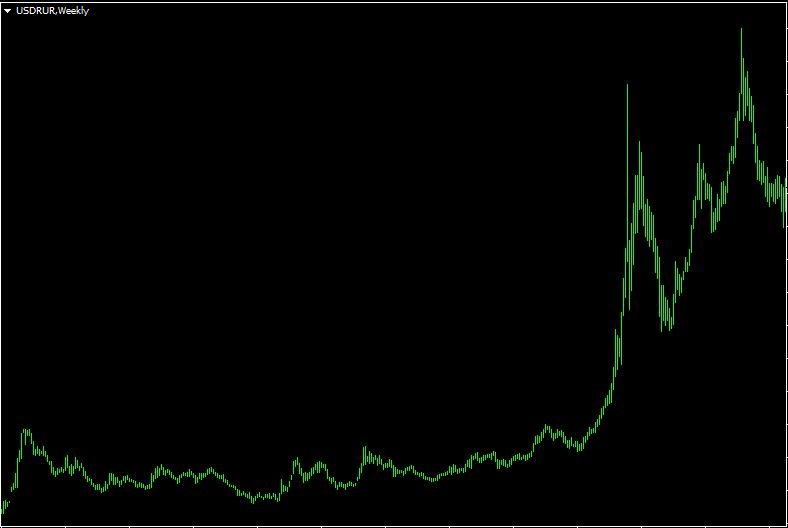

Длительный период стабильности сменился резким ростом волатильности на паре USD/RUR

Также большое значение имеет смена курса кредитно-денежной политики. Если она была относительно мягкая с низкими ставками, и при этом говорится о начале цикла повышения ставок, как было с ФРС Соединённых Штатов, то это прямой сигнал к тому, что валюта этой страны будет дорожать. Причём в двух направлениях – стоимость денег возрастёт как в плане заимствования(деньги станут “дорогими”), так и в отношении остальных валют. Такие моменты и есть отличная возможность открывать позиции – валюта будет приносить доход по свопу и по своему трендовому движению против более дешёвой. Если открыть график и посмотреть на нём точки, когда начинался цикл повышения или понижения ставок, то можно увидеть довольно чёткую корреляцию со среднесрочными трендами – дневными и недельными тайм-фреймами.

Очень важно следить за статистикой, публикуемой странами, валюты которых используются в кэрри трейде. Если всё двигается так как надо регуляторам – можно ожидать продолжения тренда пары, а это, в свою очередь, даёт возможность спокойно удерживать свою позицию, получая не только своп , но и обычный профит. Как только данные начинают ухудшаться – сигнал к проявлению осторожности, так как может наступить пауза в цикле изменения процентных ставок, и это тут же отразится на рынке.

Опасности кэрри трейда

Есть также и свои подводные камни в этой стратегии торговли. Например, есть две страны – Япония и Швейцария, которые используют сверхмягкую кредитно-денежную политику уже довольно продолжительное время. Ставки при этом нулевые или вообще отрицательные. Но только это никак не приводит к тому, чтобы франк и иена снижались, особенно франк. Поэтому такие валюты рассматривать не стоит, это защитные активы, спрос на которые присутствует практически всегда и страны попросту борются с чрезмерным укреплением.

Второй важнейший момент – валюты стран с высоким показателем ключевой процентной ставки, которые на самом деле совершенно непредсказуемы в своей экономической деятельности. Например, Россия, Турция или Украина. Высокие ставки не дают нужного эффекта, так как есть более важные факторы – геополитическая нестабильность, вектор экономической политики на ослабление национальной валюты (негласный) и так далее. Типичный пример – пара долларрубль, которая долгое время приносила очень хороший доход по кэрри трейду, но затем пошла волна обесценивания, и кто не успел прикрыть позиции, получил солидные убытки. Так что к вопросу выбора валюты нужно подходить с умом и здравой оценкой не только перспектив экономики, но и действия профильных министерств.

Далее школа Форекс рекомендует изучить как товарный рынок влияет на валютный?