В стандартном торговом терминале MT4 из всех предложенных есть только два по-настоящему полезных инструментов Фибоначчи. Это сетка и расширение. В этой статье речь пойдет именно о них.

Уровни фибоначчи – один из первых методов технического анализа, который был разработан ещё в середине прошлого века. Появился он благодаря создателю волновой теории – Ральфу Эллиотту, который отметил интересные закономерности в соотношениях размеров ценовых колебаний. И это оказалось настолько работоспособным, что сейчас практически ни один трейдер не обходится без использования фибоначчи. Чем старше рассматриваемый период времени, тем точнее получается прогноз, поэтому полезно иметь в виду хотя бы дневные и недельные уровни.

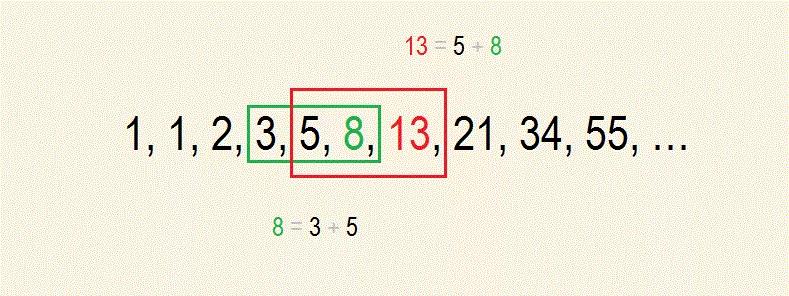

Основой появления уровней фибоначчи является небезызвестный ряд фибоначчи (последовательность фибоначчи). Строится она следующим образом – чтобы получить значение текущего члена последовательности, нужно сложить два предыдущих. И так далее до бесконечности. В качестве первого члена можно взять 0, а можно и не брать – суть от этого совершенно не меняется. Итак, получится такой вид, если без нуля:

Числовой ряд фибоначчи

И вот уже на основе этого ряда получаются ключевые значения. Если последовательно брать текущий член последовательности и делить его на следующий, то при продолжении этой последовательности достаточно далеко, мы получим коэффициент, который будет всё ближе подходить к хорошо известному “золотому сечению”, которое составляет 0,618 или же 61,8%. Вторым важным значением является оставшаяся доля, то есть 0,382 или 38,2%. Вот так и получаются значения уровней фибоначчи. Они все между собой связаны, можно взять 0,618 от 1 и получим 0,382.

Значение ключевых уровней фибоначчи в трейдинге

В целом, все уровни фибоначчи можно поделить на две условные категории по величине их значений. Каждое из них характерно для определённого типа движения и при достаточно долгом наблюдении можно научиться на глаз определять до какого уровня возможна коррекция.

1. Неглубокая коррекция.

1.1. Значение уровня фибоначчи 14,6%. Это производное значение, полученное путём взятия меньшей части после деления уровня 38,2% по золотому сечению. То есть это 23,6% от 38,2%. Совсем небольшой откат, часто встречающийся на малых тайм-фреймах в рамках сильного импульсного движения. Например, на пятнадцатиминутных свечах видим последовательность из нескольких полнотелых свечей с не очень длинными тенями, а при уже при переходе на пятиминутки или вообще минутки можно заметить периодические откаты в размере до 14,6% от всего импульсного движения, причём цена зачастую даже не достигает этого уровня фибоначчи, а отскакивает ещё только на подходе к нему. Как правило такие движения происходят на довольно высоких объёмах, что говорит о вливании в позицию значительной суммы. То есть в этом случае откаты выступает в роли возможности дополнительно набрать (разместить) объём. Получается так, когда по какой-либо причине размещение не получается в горизонтальном виде. На крупных тайм-фреймах после продолжительных трендов часто может выступать границей для разворотной консолидации, когда первичный отбой от него не провоцирует дальнейшее трендовое движение, а лишь образует боковик.

1.2. Значение уровня фибоначчи 23,6%. Тут используется формула 38,2% от 61,8%. Уже более заметная коррекционная фаза рынка, которая, однако, как и предыдущий пример, может нередко появляться в импульсах на небольших периодах. При развороте этот уровень обычно выступает как первая сильная поддержка и не так часто можно увидеть, чтобы цена прошла его практически не задержавшись. Подход к этому уровню фибоначчи на небольших фреймах обычно указывает на локальную остановку перед продолжением движения, в то время как на крупных обычно свидетельствует скорее о значительной коррекции и весьма вероятном продолжении ещё глубже. Чётких критериев нет, но можно в ходе наблюдений выявить для себя закономерности и уже по характеру движения понимать, что и как будет происходить дальше. Если, например, после сильного движения вверх цена притормаживает, консолидируется и затемначинает разгоняться вниз, подходя к этому значению фибоначчи резким рывком, то можно ожидать что отскок будет слабым и движение вниз продолжится. Такую картину часто можно наблюдать внутри дня, когда на Азии и Европе котировки двигались в одну сторону, а на Америке разворачиваются.

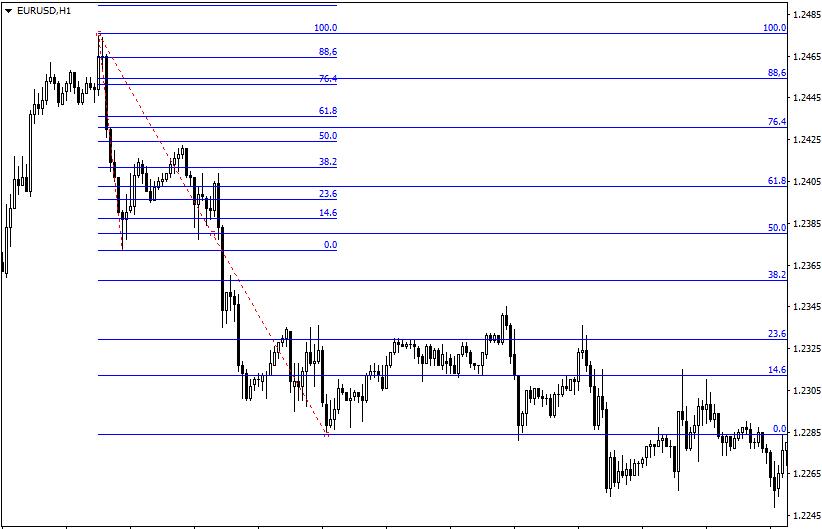

Пример отката на трендовом участке

1.3. И, наконец, последнее значение фибоначчи, которое можно отнести к неглубоким коррекциям – 38,2%. Один из двух наиболее значимых уровней. Чем старше тайм-фрейм, тем сильнее обычно реакция на него со стороны цены. Она может выразиться не сразу у самого уровня, а только после небольшого пробоя, но разворот локального характера вызывает практически всегда. Этим пользуются многие скальперы, пытаясь поймать несколько отскоков – первый обычно небольшой, в зависимости от масштабов движения, на которое наложены значения фибоначчи, может составлять от 3-5 до 10-15 пунктов. После этого обычно происходит ещё один подход и уже после него начинает полноценный отбой. Это происходит не всегда, но если ориентироваться на торговлю отбоя от таких уровней, то на продолжительном отрезке времени и хотя бы десяти трейдов, осуществлённых по такому принципу можно будет увидеть, насколько это надёжная система. Если же цена всё-таки пробивает все указанные уровни фибоначчи форекс, значит, будет дальше двигать цену в уже более масштабный откат.

2. Глубокая коррекция.

2.1. Итак, если движение продолжилось, то следующей остановкой может стать уровень 50%. Напрямую с фибоначчи его ничего не связывает, но иногда можно встретить этот показатель ретрейсмента, более того, он является обязательным фактором в построении известного паттерна 5-0, который славится своей надёжностью. Соответственно, если есть предпосылки и соблюдены прочие условия его формирования, то на 50% можно рассчитывать, в прочих же ситуациях цена иногда проходит его, практически не замечая, либо же задерживаясь буквально ненадолго на самом уровне, пока идёт поглощение отложенных ордеров торговлей с рынка. Торговать на отбой от этого уровня не рекомендуется.

2.2. Самый главный уровень фибоначчи в трейдинге – 61,8%. По статистике оказывает самое сильное воздействие на цену и имеет самый высокий процент как по первичным отбоям, так и по полноценным разворотам. Такой ретрейсмент покрывает значительный диапазон самого движения и в случае разворота часто служит началом той самой третьей волны, которую трейдеры стараются поймать в рамках волнового анализа. В этом случае есть уже солидный ценовой участок, проторгованный в обоих направлениях и движение в рамках такой волны получается очень динамичным. На основе вышесказанного, что такие откаты свойственны обычно разворотным моделям в самом начале процесса их формирования, то есть когда ещё нет понимания, что будет дальше – продолжение тренда после локальной коррекции или же отбой от этого уровня и окончательный перелом тренда. Единственный момент, который может нарушить такой сценарий – формирование коррекции в три движения, где второе движение заканчивается как раз на уровне в 61,8% от первого. Но даже в этом случае остаётся ещё третье движение, пускай оно и не станет новым трендом, но заработать даст. В любом случае, можно ставить безубыток и не переживать.

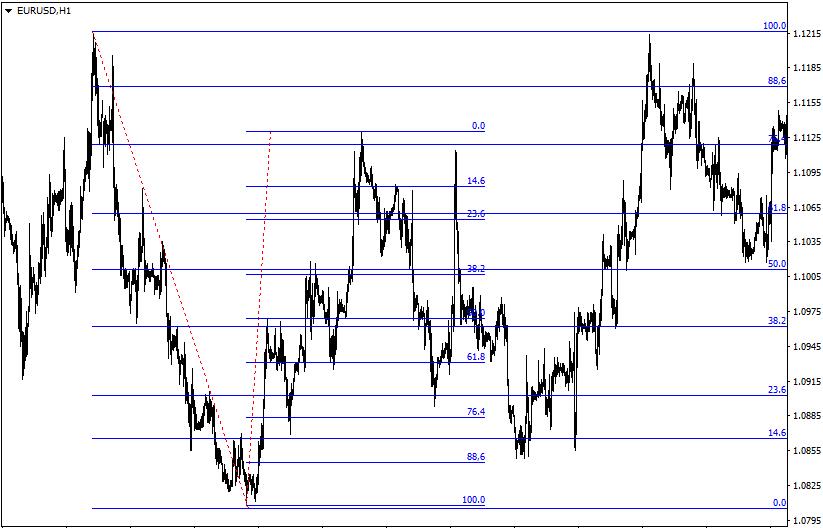

Начало тренда после глубокой коррекции

2.3. Фибоначчи 76,4%. Образован вычетом 23,6% из 100%. На рынке появляется в том же сценарии, что и предыдущий, хотя, обычно шансы на развитие нового тренда немного понижаются. Но всё зависит от выбранного инструмента, например, золото очень хорошо реагирует на такие уровни, в то время как 61,8% пройти так, как будто его и нет. Также очень часто можно встретить такие показатели ретрейсмента в сложных коррекциях горизонтального вида, состоящих из нескольких колебаний в рамках горизонтального или со слабым уклоном канала. Входящие в состав волны могут показывать такие и более глубокие откаты по отношению друг к другу, вплоть до 85,4% (образуется вычетом 14,6% из 100%) и даже в некоторых случаях 93%. Последний также не имеет никакого отношения к фибоначчи, но встречается не так уж и редко, особенно при формировании паттернов двойное дно/вершина и тройное дно/вершина. Отдельного упоминания заслуживает значение 78,6%, которое является важной составной частью паттерна “бабочка Гартли”, надёжного гармоника, которому уже не один десяток лет. В целом, после преодоления 61,8% дальше уже достаточно сложно сказать, что и как дальше будет, цена может остановиться на любом из перечисленных уровней, да и расположены они все достаточно близко. То есть, торговать на отбой уже не получится – нет гарантии и уверенности.

Применение в торговле

Теперь разберёмся с конкретными примерами уровней фибоначчи как пользоваться и применять в трейдинге. В первую очередь стоит отметить, что их часто используют в скальпинге, ставя отложенные ордера достаточно большого размера прямо около уровней. Этот подход довольно опасен по той причине, что иногда цена не даёт отбоя даже в 5 пунктов, на который рассчитывают трейдеры. Если есть понимание и опыт, то при отсутствии явного отскока опытный трейдер закроет сделку в пока ещё небольшом минусе. Но многие начинают надеяться, усредняться и только ухудшают положение. Поэтому, если расчёт идёт на отбой, то в работу нужно отправлять совсем небольшой объём средств, так как стоп в такой ситуации зачастую больше, чем тейк. В долгосрочной перспективе с использованием одного и того же размера ордера можно получить действительно хороший результат, не смотря на то, что тейки будут всего по 5-7 пунктов. Объясняется это тем, что торговых инструментов достаточно много и практически все показывают реакцию на фибоначчи, то есть торговлю можно вести сразу по большому количеству валютных пар. Что же касается классического применения, то тут возможны два варианта – торговля по тренду и торговля в коррекции.

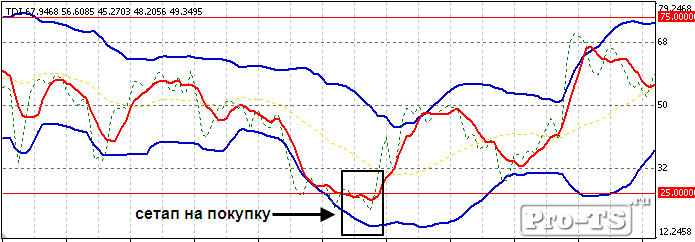

1. Торговля по тренду. Подразумевается, что на рынке либо зарождается новый тренд, либо есть уже сформировавшийся. Для работы лучше применять тайм-фреймы хотя бы от пятнадцатиминутного. Как уже было описано выше, нам нужна комбинация из двух волн, которые именуются заходными. Это первая волна против тренда и последующий откат, окончание которого весьма вероятно на любом из уровней фибоначчи для глубокой коррекции, но пробовать заходить можно и по 38,2%, быстро ставя безубыток или фиксируя часть прибыли. Если подразумевается отбой от 61,8% то стоп обычно выносят за локальный экстремум, то есть за точку предполагаемого окончания предыдущего тренда. Конечно, есть вероятность получить двойное дно или вершину с совсем маленьким обновлением такого экстремума и срабатыванием стопа, но на рынке нет стопроцентно безопасных и гарантированных решений, поэтому и здесь есть свои риски. Но, вместе с этим, один пойманный таким образом тренд даст очень хороший задел на будущее, так как потенциальная прибыль гораздо больше возможного стопа. Также в этом случае возможно построение сетки ордеров, при которой каждый новый открывается по фибоначчи в рамках локальной коррекции по мере развития тренда.

Пример соотношений между волнами в консолидации

2. Торговля в коррекции. Здесь мы подразумеваем формирование зигзага, в котором торговать будем третье движение. Это в некоторой степени напоминает предыдущий вариант, вопрос лишь в масштабах и в структуре самих движений. Вообще, все колебания, начиная от недельных и заканчивая тиками можно раскладывать по уровням фибоначчи, понять где тренд, а где коррекция можно лишь субъективно, либо применяя знания из волнового анализа, то есть нужно чётко уметь разделять движения на тройки и пятёрки. Также очень хорошо получается сочетать фибоначчи с гармоническими паттернами, которые на этих соотношениях и построены. В этом случае есть уже готовые шаблоны со значениями, и по мере формирования модели становится ясно, что будет происходить далее с достаточно высокой вероятностью.

Узнайте, как делать волновой анализ Форекс на основе уровней Фибоначчи.