Риск менеджмент – это ключевое понятие в торговле на рынке Форекс, с которого следует начинать свое обучение. Любой профессиональный трейдер скажет вам, что придерживается риск менеджмента в своей торговле. Давайте разбираться по порядку, почему риск-менеджмент так важен.

Почему надо соблюдать риски?

- Грамотный риск менеджмент не позволит вам потерять депозит

Большинство начинающих трейдеров сливают депозиты, завышая риск на сделки. Притом проигрывая в одной сделке, многие пытаются «отыграться» увеличив риск в несколько раз в следующей. В итоге – потерянные депозиты, годы, эмоции. А стоило всего лишь соблюдать риск. Тогда многие начинающие могли бы прийти к успеху гораздо раньше.

- Оптимизация вашей торговой стратегии

Только при правильном риск менеджменте вы можете адекватно оценить статистику своей торговой стратегии и подкорректировать ее нужным образом.

- Снижение рисков, повышение доходности

Понимая основы риск-менеджмента вы сможете управлять своим капиталом так, что при потерях вы будете терять еще меньше, а при серии прибыльных сделок, вы будете повышать доходность.

Каким лотом входить в сделку?

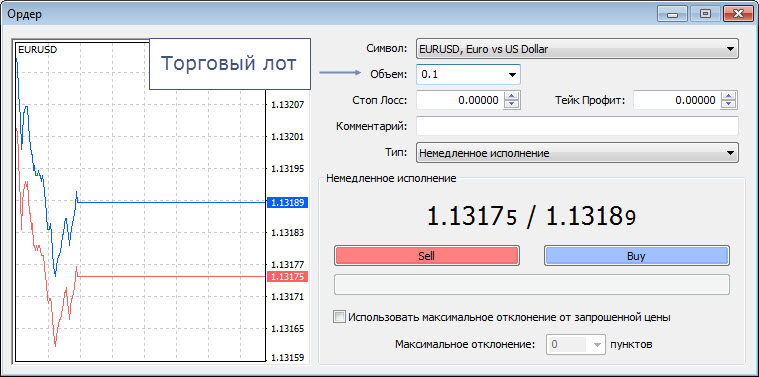

Лот – это объем измерения сделок на рынке Форекс.

1 лот составляет 100 000 единиц исходной валюты. К примеру, 1 лот валютной пары EURUSDравен 100 000 евро.

Теперь давайте разберемся, как рассчитывать лот, которым можно зайти в сделку.

Первый шаг

Выбрать % риска на сделку

Общепринятое мнение в среде профессионалов таково, что риск на сделку не должен превышать 2%. Это консервативный подход. При риске 2% и депозите в 1000 $ потери на 1 сделку составят 20 $. При риске 5% на сделку и выше потери составят 50$, и в случае 10 неудачных сделок подряд приведут к потере половины депозита -500 $. Риск 10% считается крайне агрессивным и может привести к полной потере ваших денежных средств на рынке.

Итак, резюмируем:

- Консервативный подход – риск не более 2%

- Агрессивный подход – от 2 до 5%

- Крайне агрессивный – выше 5%

Важно: ограничение рисков, прежде всего, связано с эмоциональной составляющей. Психология торговли – это 80% успеха на рынке. Именно поэтому ваш % риска должен быть комфортен именно для вас, даже если это 1 или 0.5 % .

«Pro-TS советует не превышать риск в сделке более чем на 2% от депозита»

Второй шаг

Рассчитать объем сделки исходя из % риска

Рассмотрим на примере:

Вы выбрали 2% риска на сделку и собираетесь открыть покупку по EUR-USD. Ваш депозит, предположим, составляет 2.000 $ , а стоп лосс по вашей стратегии 20 пунктов ( по четырехзначным котировкам, в случае если у вас 5-тизначные котировки то же значение 20 пунктов будет равно 200 пунктов).

*Пятизначной является котировка, если у вас 5 знаков после точки, пример:

Считаем сколько в денежном эквиваленте составляют 2% риска от депозита 2.000$ , получаем 40$. Далее 40$ делим на 20 пунктов и получаем стоимость 1 пункта равную 2 $.

Получается, что при стоимости 1 лот по евро в 10 $ за пункт нам необходимо открыться объемом 0.2 лота.

Мы рекомендуем пользоваться калькулятором трейдера для простоты рассчета лота.

Справочный раздел

Метод Мартингейла. За или против?

Основные виды управления капиталом

Соотношение Стоп-лосс и Тейк профит

Важно не только грамотно рассчитать риск в сделке, но и правильно просчитать % прибыли. Тейк-профит это цена, по которой ваша позиция закроется с прибылью. К примеру, если вы купили EURUSD по 1.13500, ваш стоп лосс находится на 1.13000, то стоплосс составляет 500 пунктов по пятизначным котировкам или 50 пунктов по 4х значным котировкам. Тейк профит вы, к примеру, можете поставить по цене 1.14500, и прибыль составит 1000 пунктов по пятизначным котировкам или 100 по 4-хзначным. Зайдя в сделку 1 лотом, вы заработали бы 1000$.

Самостоятельное задание: посчитайте какой депозит должен быть в данной сделке, что бы риск составил 2% на сделку.

«Тейк-профит – это цена, по которой вы фиксируете свою прибыль».

Есть несколько подходов по выставлению тейк-профитов. Самые распространённые из них:

1) Позиционный подход

Вы открыли позицию по сигналу вашей стратегии, к примеру, пересечение двух скользящих. Значит, выйти из позиции вы должны по обратному сигналу, то есть по обратному пересечению скользящих.

Минусы: Рынок зачастую непредсказуем и не всегда вы сможете получить обратный сигнал.

Плюсы: Высокая прибыль и четкий сигнал на выход. При достижении обратного сигнала цена, как правило, проходит большое количество пунктов. К тому же вам не придется думать, когда закрыть сделку, за вас это определит система.

2) Уровни поддержки, сопротивления

Уровни дают вам четкое понимание того, где с большей вероятностью цена может развернуться. Если вы купили EUR-USD , то по уровню сопротивления вы можете понять где могут находиться продавцы и вашу покупку лучше закрыть. Тогда вы выставляете тейк-профит по уровню сопротивления.

Минусы: вам необходимо довольно хорошоразбираться в торговле и уметь правильно определять уровни поддержи и сопротивления. Этот вариант подходит опытным трейдерам.

Плюсы: Вы реагируете именно на ценовое поведение, а не на показатели индикаторов. Это существенно повышает ваш торговый навык и вы всегда выходите из рынка по оптимальной цене.

Справка по уровням:

Торгуем с использованием уровней

Уровни поддержки и сопротивления

3) Математическое соотношение.

Самый простой и действенный способ. Высчитывается тейк-профит относительно стоп-лосса. Если стоп лосс принять за х, то тейк-профит можно считать равным 3х. В зависимости от стратегии стоп-лосс может быть 2х, 3х, 5х и даже более. Для начинающих мы рекомендуем использовать 3х. Давайте посчитаем на примере почему именно такое соотношение:

У вас есть стратегия с 50% вероятностью получения прибыли в сделке.

То есть в каждой 2-й сделке вы получаете прибыль.

Возьмем 10 сделок.

В 5-ти из них вы потеряли по 2% в каждой сделке. Итого – 10% прибыли.

В других 5-ти вы взяли в 3 раза больше (тейк-профит 3х), то есть по 6% прибыли. Итого + 30%.

30-10=20 % прибыли. Именно столько прибыли вы получите в среднем при подобной стратегии. Получить еще больше прибыли вы можете по стратегии «Форекс без риска» где вероятность получения прибыли в сделке 80%.

Итог: Даже ошибаясь в каждой второй сделке при соотношении тейк-профит 3х, вы будете получать весомую доходность.

Минусы: Вам нужна профессиональная стратегия, которая позволяет зарабатывать в каждой сделке в 3 раза больше возможной потери.

Плюсы: Даже с учетом всех возможных ошибок, в том числе связанных с нехваткой опыта, вы сможете получать прибыль каждый месяц.

Внимание: всегда устанавливайте защитный орде стоп-лосс в каждой из своих позиций!

Pro-TS – профессиональная команда трейдеров. Поэтому здесь вы не услышите про рискованную торговлю без стопов или с завышенным риском. Помните, все профессионалы торгуют с использованием стоп-лосс ордеров.

Большинство начинающих трейдеров:

1) Считают, что цена рано или поздно вернется. Но здесь есть один вопрос: выдержит ли депозит? Посмотрите евро за период с 08.05.2014

К этому времени открытые в марте – мае покупки без стопов привели к потерям депозитов многих трейдеров.

2) Боятся потерпеть убыток, поэтому не могут выставить стоп-ордеров. Трусость в рынке неприемлема. Это такой же бизнес, как и любой другой. И слабость здесь не играет на руку, а приводит к убыткам.

3) Считают, что игнорирование правил риск менеджмента может привести к существенному росту депозита.

Но тут стоит учитывать один нюанс. Удача тех, кому удалось пару раз увеличить депозит в десятки и сотни раз, служит путеводной звездой для таких желающих, но никто из них не задумывается о том, удалось ли таким трейдерам задержаться на рынке хотя бы на полгода и сколько раз потом эта удача отворачивалась от них в последующие разы.

«Запомните стоп-лосс - это не только ограничение убытков, но и точка, которая показывает, насколько ваш прогноз относительно рынка оказался ошибочным или верным».

Исходя из этого, вы в последующем сможете просчитать статистику вашей торговли, выявить % прибыльных и убыточных сделок, а также подкорректировать свою стратегию.

>

- как правильно рассчитывать стоп-лосс,

- сопровождать открытые позиции,

- выставлять тейк-профит,

- вести анализ статистики.

Ведущий: Мария Максимова, трейдер-аналитик Pro-TS

Записаться на вебинар

Вывод:

Риск-менеджмент обязательная составляющая успешной стратегии профессионального трейдера. Если вы хотите перейти в эту группу трейдеров, то начните составление своего торгового плана с грамотно построенного риск-менеджмента. Старайтесь не превышать риск в 2% на сделку, так как завышенные риски могут привести к потере депозита.

Обсуждения:

27.02.2015 20:15

Соблюдать риск-менеджмент

Соблюдать ограничение рисков

Ограничивать риски

Контролировать риски