Часть трейдеров никогда не задумывалось о том, как же образуются цены на финансовом рынке? Сегодня мы поговорим о спросе и предложении – тех самых причинах, которые влияют на динамичное образование цены.

Статью подготовил трейдер-аналитик Pro-TS Александр Ларин.

Как правило, малое количество предложений формирует динамическую амплитуду цены. Чем это все заканчивается? Происходит резкое повышение цены, в результате которого формируется новое предложение на рынке. Это все происходит вплоть до момента, когда цена устроит обе стороны: и продавца, и покупателя. Далее происходит движение цены уже в поиске поддержки для покупателя.

Что такое боковое движение цены? Так называется равновесие, когда обе стороны добились желаемой цены. Если мы видим, что равновесие нарушается, стоит начинать говорить об отсутствии спроса или предложения. Это характеризуется пробоем поддержки или сопротивления, цена снова начинает свое движение, чтобы стать благоприятной для обоих сторон.

Движением цены же называют исходный результат непостоянства спроса и предложения. Для того, чтобы сделать торговлю наименее рискованной и наиболее прибыльной, трейдеру необходимо скорее понять, чего же ожидают продавцы и покупатели.

Объемом в данном случае является именно то звено, которое связывает трейдера и колеблющиеся спрос и предложение. Через него трейдер видит активность продавцов и покупателей. Каким образом это происходит? Объем, естественно, постоянно изменяется, а это, в свою очередь, и позволяет оценивать потенциал спроса и предложения.

Для того, чтобы проводить анализ объема непосредственно на графике, можно использовать различные индикаторы, предназначенные для этой процедуры.

ЧТО ТАКОЕ VSA?

Volume Spread Analysis (сокращенно VSA) предназначен для определения уровня интереса участников рынка к цене, которая на данный момент присуща инструменту.

В сфере VSA существует такое понятие, как ненормальное поведение объема. Это один из факторов, который позволяет трейдеру анализировать уровень интереса инвесторов к данному торговому инструменту. Однако, существует некоторая проблема: одинаковый показатель объема может вызвать абсолютно разное поведение цен. Может происходить как боковое движение цены, так и вверх, и вниз.

Возникает логичный вопрос, каким же образом все-таки правильно используется изменение объема для определения направления цены? В этом нам помогает спред, являющийся сформированным ценовым диапазоном.

Одним из важных моментов является закрытия баров. Важно наблюдать на цену закрытия предыдущего и текущего, чтобы получить более точные показатели. Последняя цена указывает трейдеру на направление работы данного объема. Активность покупателей и продавцов характеризуется ценой закрытия баров.

Возьмем часовой график. Бар на этом графике, соответственно, образуется за час. Например, у нас был значительный прирост к объему, цена закрытия у нас оказалась ниже середины бара, а предшествующие бары показали нам на балансе положительную отметку. Цена шла вверх.

О чем это все говорит? Если рассматривать данную ситуацию совместно со спредом, то мы увидим, что сила покупателей оказалась слишком слаба для того, чтобы цена выросла. Предложение, как можно заметить, поспособствовало закрытию цены ниже середины спреда. Это может говорить о том, что вскоре образуется изменение направления тренда.

Спред и объемы помогут трейдеру в прогнозировании будущего состояния рынка, так как они ориентируются в динамике поведения рынка.

Стоит отметить, что опытные участники рынка не смогут управлять ценой при помощи контроля поведения. И на это никак не влияет размер их депозита. Однако, они постоянно будут применять другие различные способы получения прибыли на других игроках.

СЛАБЫЕ РЫНКА ПРОТИВ СИЛЬНЫХ

На рынке присутствует правило естественно отбора – выигрывает сильнейший. Сильные игроки постоянно разыскивают наиболее слабые места в биржевой толпе. Если они их все-таки находят, они начинают использовать различные манипуляции, получая, соответственно, с этого прибыль.

Стоит запомнить простой принцип: хочешь выжить – не будь в толпе слабых. Постоянно нужно работать так, как сильный игрок. Это важно, если Вы хотите получать прибыль, а не терять депозит. Ведь, если трейдер находится в толпе слабых, он автоматически предоставляет возможность сильному игроку забрать свой депозит.

Однако, спекулянты постоянно переходят на сторону слабых. Почему? Они просто-напросто бояться признавать свои ошибки. Они скрывают свою халатную торговлю за слабых игроков, перенося всю ответственность на них.

«БЫЧИЙ» РЫНОК И «МЕДВЕЖИЙ»: ФОРМИРОВАНИЕ

Переход активов от слабых игроков к сильным определяет будущее направление цены. Для того, чтобы осознать, как это все происходит, необходимо научиться проводить анализ спроса и предложения.

Примеры манипуляций:

- Как вызвать панику у слабых игроков? Нужно лишь дождаться плохих новостей. В такие моменты поведение большинства очень предсказуемо: падение рынка означает массовые продажи, во время которых достаточно сильно вырастает предложение. А теперь попробуйте ответить на следующие вопросы: «Какой спрос сможет поглотить текущие объемы? Кто все-таки находится на противоположной стороне сделки?».

- Большинство неопытных участников рынка часто пропускают формирование «бычьего» рынка. Соответственно, у них срабатывает инстинкт жадности, однако, уже поздно. Они нервничают, думают, что тенденция проходит мимо. Начинается массовая скупка торгового инструмента. Зачастую это происходит на экстремуме тренда. Задумайтесь, а кому выгодно находиться с противоположной стороны, распродавая активы?

Вы должны понять, что настоящая слабость рынка образуется только в росте. А сила, соответственно, в падении.

ПРИМЕРЫ НАКОПЛЕНИЯ И РАСПРЕДЕЛЕНИЯ

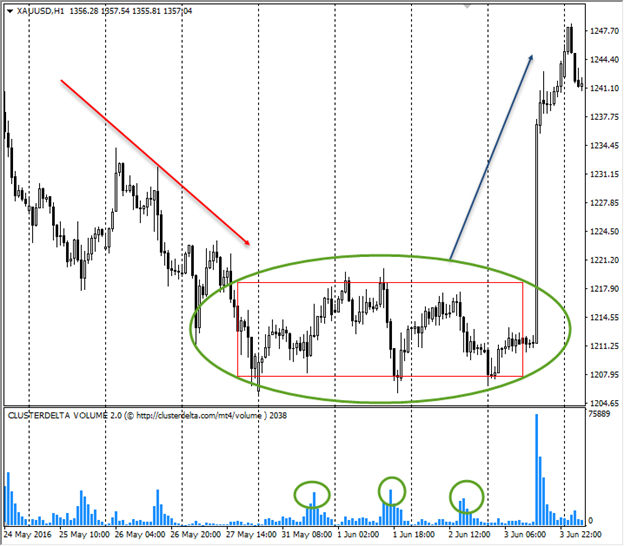

Но как все вышеописанное отображается на графике? Двумя фазами – накопления и распределения. Данные фазы идут последовательно друг за другом. На картинке приведены две фазы:

- Накопление;

- Распределение.

Мы каждый день видим на графике изменение сил рынка. На картинке хорошо видно боковое движение, в котором накапливаются объемы. Другими словами, на изображении представлена зона накопления.

Далее мы видим распределение объемов – зону распределения.

НАКОПЛЕНИЕ И РАСПРЕДЕЛЕНИЕ АКТИВОВ КРУПНЫМИ ИГРОКАМИ

Закон спроса и предложения можно применять к любому временному интервалу, торговой площадке и инструменты. Единственное, что изменяется – отображение крупных игроков. Они меняется от одного графика к другому. Таким образом мы видим, как они маскируют действия.

Если мы видим, что инвестиционная компания набирает позиции в процессе накопления, - это означает удержание роста цены. Таким образом мы видим, как они маскируют предложение.

Набор позиций крупными игроками осуществляется при помощи установки лимитных ордеров. Таким образом образовываются уровни поддержки/сопротивления, а также происходит порционное накопление объемов в различных зонах.

Распределение способствует передаче накопленных объемов слабым участникам. Стоит учитывать, что сама передача происходит наиболее незаметно, нежели накопление. Как итог, толпа скупает и продает все, однако, делает это с запозданием, из-за чего слабые игроки теряют свои денежные средства.

Именно поэтому я и хочу рассказать Вам про VSA-анализ, который помогает трейдеру исправить сложившуюся ситуацию. Он поспособствует скорейшему пониманию того, что же делают крупные игроки, а также сделает рынок еще более прогнозируемым.

Хотите узнать еще больше о VSA-анализе? Тогда посмотрите трансляцию вебинара, которую мы провели вместе с моим коллегой, ведущим трейдером-аналитиком Андреем Миклушевским на YouTube-канале Академии Форекса! На вебинаре мы рассказали про метод торговли VSA, который поможет Вам отследить действия крупных игроков, т.е крупные деньги на рынке Forex. Посмотрев вебинар, Вы узнаете, как объем влияет на ценовое движение и как извлечь из этого прибыль.