Перспективы денежно-кредитной политики ФРС и ЕЦБ останутся ключевой темой на рынке в декабре.

Последний месяц осени оказался весьма насыщен важными событиями. В центре внимания участников рынка оказались президентские выборы в США, перспективы денежно-кредитной политики ФРС и ЕЦБ, динамика сырьевого рынка, а также девальвация юаня.

Возвращаясь к выборам в США, стоит подчеркнуть, что их результаты шокировали многих инвесторов. Хотя фаворитом предвыборной гонки считалась кандидат от демократов Хилари Клинтон, победу все-таки одержал кандидат от республиканцев Дональд Трамп. Некоторые эксперты считают, что итоговый рейтинг Клинтон подпортили новости о том, что ФБР возобновило против нее расследование по делу об использовании на посту госсекретаря личной электронной почты с рабочей целью. Данные сообщения появились менее чем за две недели до выборов. И хотя предвыборный штаб Клинтон попытался нивелировать негативное воздействие последней информации, ситуацию это почти не изменило. Впрочем, за день до выборов Клинтон смогла нарастить отрыв от Трампа, чему способствовали сообщения о том, что ФБР прекратило расследование дела против Клинтон и не видит оснований для ее уголовного преследования. Данные опроса, проведенного изданием The Wall Street Journal и телеканалом NBC News, указали, что за день до выборов Клинтон поддерживали около 44% респондентов, а Трампа - почти 40%.

Тем не менее, результаты показали, что выборы выиграл Трамп - он набрал 306 голосов коллегии выборщиков при необходимых 270. Его основной соперник Клинтон получила лишь 232 голосов коллегии выборщиков. Впрочем, подсчет голосов избирателей указал, что Клинтон опередила Трампа на 2,1 млн. голосов. Кандидаты набрали 64,433,399 и 62,337,643 соответственно. Стоит подчеркнуть, итоги последних выборов - это уже пятый случай в истории США, когда кандидат, получивший больше голосов избирателей в целом в стране, проигрывает президентские выборы.

Если говорить о влиянии победы Трампа на финансовые рынки, первоначальной реакцией было масштабное падение курса доллара США против основных валют - евро подорожал почти на 300 пунктов, в то время как курсы валют-убежищ, таких как иена и франк, выросли более чем на 400 пунктов и почти на 300 пунктов соответственно. Однако, через некоторое время курсы данных валют начали активно снижаться на фоне угроз интервенций со стороны Центробанков, а также примирительных заявлений новоизбранного президента Трампа, которые заставили часть аналитиков пересмотреть свое мнение и успокоили финансовые рынки. Напомним, в ходе своей предвыборной кампании Трамп обещал разорвать или пересмотреть торговые соглашения. Эксперты также опасались, что экономический курс США станет менее предсказуемым, учитывая радикальные идеи Трампа по таким вопросам, как торговля, иммиграция и военная стратегия.

В настоящее время ожидается, что экономическая политика Трампа может привести к увеличению расходов бюджета и ускорению инфляции. Инвесторы также надеются на ускорение роста экономики США, упрощение регулирования в области здравоохранения и финансового сектора.

В целом, победа Трампа на президентских выборах оказалась крайне благоприятной для курса американской валюты - недавно индекс DXY, показывающий отношение доллара США к корзине из шести основных валют, вырос до 14-летнего максимума, и превысил отметку 102,0.

Индекс доллара США (источник: finviz.com)

Кроме того, итоги выборов, наряду с заявления представителей ФРС, значительно увеличили шансы на повышение процентной ставки ФРС в ближайшее время. Согласно рынку фьючерсов, сейчас вероятность ужесточения денежно-кредитной политики ФРС в декабре составляет 96,3% по сравнению с 78,0% в начале текущего месяца и 60% в начале октября.

Напомним, президент ФРБ Ричмонда Лэкер сообщил, что доводы в пользу повышения ставок "довольно сильны". Он не стал напрямую комментировать итоги выборов, но заявил, что налогово-бюджетное стимулирование позволило бы повышать ставки более быстрыми темпами. Однако, он добавил, что все будет зависеть от того, какие инициативы будут реализовываться. Между тем, глава ФРБ Сент-Луиса Буллард заявил, что победа Трампа не должна заставить ЦБ отказаться от повышения ставок в декабре. Буллард отметил, что не стоит ждать того, что политические перестановки в Вашингтоне будут иметь какое-либо влияние на денежно-кредитную политику.

Тем временем, вице-председатель ФРС Фишер отметил, что ЦБ приближается к повышению процентных ставок, однако не стал уточнять, когда ожидает следующего повышения. "Повышение ставок ФРС означает рост экономики США, что будет благом для всего мира. Вместе с тем, постепенное ужесточение денежно-кредитной политики позволит уменьшить потенциальные негативные последствия для других мировых экономик", - пояснил вице-председатель ФРС.

Еще одним доводом в пользу повышения ставки были протоколы ноябрьского заседания ФРС. Руководство ФРС заявило, что повышение ставок, вероятно, произойдет относительно скоро, если поступающие данные продолжат указывать на улучшение ситуации в экономике. Некоторые представители ЦБ напрямую призвали к ужесточению денежно-кредитной политики в декабре.

Глава ФРС Йеллен также подтвердила, что ФРС повысит ставку относительно скоро, если данные будут указывать на улучшение условий на рынке труда и инфляции. Она указала, что на заседании в ноябре был сделан вывод, что аргументы в пользу повышения ставки становятся все сильнее.

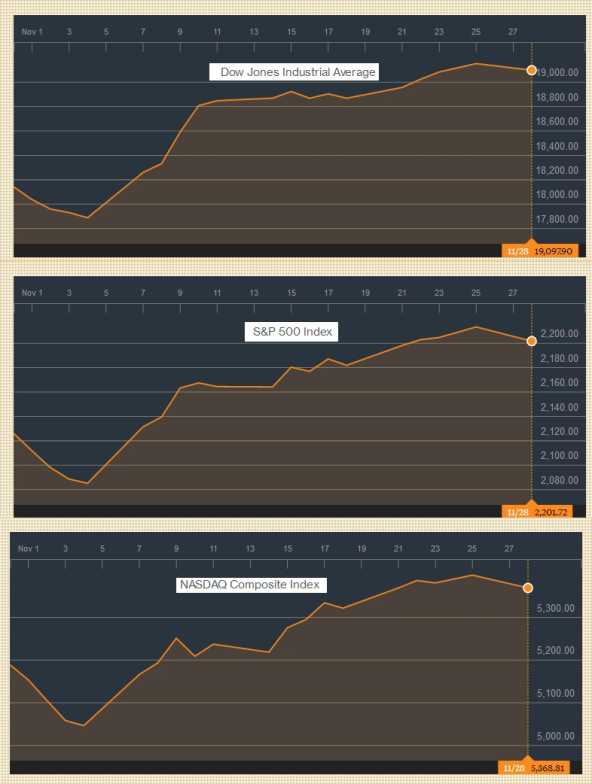

Последние события также позитивно отразились на фондовых индексах США, которые достигли исторических максимумов. Избрание Трампа поддержало спрос на акции, динамика которых сильно коррелирует с экономическим циклом, в особенности бумаги производственных компаний, пострадавшие ранее в этом году. Банковские акции также сильно подорожали, так как инвесторы рассчитывают на смягчение ограничений и рост инфляции. Подводя итоги месяца, стоит отметить, что индекс Dow Jones вырос на 5,4%, S&P 500 - на 3,8%, а NASDAQ - на 3,9%.

Индексы Dow Jones, S&P 500 и NASDAQ (источник: bloomberg.com)

Фокус рынка также был направлен на перспективы денежно-кредитной политики ЕЦБ. Ранее в этом месяце президент ЕЦБ Драги отметил, что восстановление экономики еврозоны по-прежнему сильно зависит от стимулирующих мер ЦБ. Такие заявления позволяют предположить, что на декабрьском заседании ЕЦБ продлит программу количественного смягчения. "Сейчас мы не можем ослабить бдительность. Пока мы не прослеживаем устойчивых признаков укрепления базовой динамики цен. ЕЦБ продолжит действовать, используя все доступные инструменты, пока инфляция не будет устойчиво расти", - пояснил Драги. Между тем, протокол последнего заседания ЕЦБ указал, что политики предполагают, что декабрь будет ключевым месяцем для будущего курса политики. Были также свидетельства обеспокоенности по поводу снижения темпов роста зарплаты, что предполагает дальнейшее смягчение. Итоги последнего опроса Reuters показали, что более 80 процентов экономистов, которые озвучили свои прогнозы касательно декабрьской встречи ЕЦБ, считают наиболее вероятным сценарием продление срока действия программы количественного смягчения ( QE), которая должна завершится в конце марте 2017 года. Несколько респондентов сказали, что ЕЦБ может расширить ежемесячный объем программы QE с нынешних 80 млрд. евро или изменить состав активов, которые он покупает. Только один экономист сказал, что ЕЦБ не будет вносить никакие изменения в параметры своей денежно-кредитной политики.

В целом, усиление вероятности повышения ставки ФРС и спекуляции о дальнейшем смягчении политики ЕЦБ вернули к жизни тему дивергенции монетарной политики в США и Европе. С этой точки зрения перспективы евро выглядят не радужно. Одна из лучших торговых идей Goldman Sachs на 2017 год предполагает падение EUR/USD до $1.00 в следующие 12 месяцев. Между тем, эксперты Societe Generale ждут возвращение EUR/USD до паритета в 1-м квартале 2017 года.

Валютная пара EUR/USD (источник: TeleTrade)

Важной темой ноября также была ситуация на рынке нефти и золота. С начала месяца нефть марки WTI подешевела почти на 3,3%, а цена нефти марки Brent упала примерно на 2%.

Причиной такой динамики было укрепление доллара, сохраняющееся избыточное предложение, а также неопределенность вокруг предстоящего заседания ОПЕК, на котором может быть принято решение о снижении добычи. Напомним, в конце сентября ОПЕК на неформальной встрече в Алжире согласовала ограничение добычи в диапазоне 32,5-33 млн баррелей в сутки, однако по конкретным лимитам для каждой из стран пока договоренностей нет. Окончательное решение по соглашению должно быть принято на встрече ОПЕК 30 ноября в Вене. Большинство аналитиков предупреждают, если ОПЕК не достигнет договоренности, котировки нефть стремительно упадут.

График нефти марки WTI (источник: finviz.com)

Что касается золота, по итогам ноября котировки драгметалла упали почти на 6,6%, достигнув 9-месячного минимума. Основными факторами снижения цен были усилившиеся ожидания повышения процентной ставки ФРС в декабре, рост склонности к риску, а также укрепление американской валюты. Стоит подчеркнуть, повышение ставок, вероятно, вызовет укрепление доллара, что неблагоприятно для золота. Кроме того, этот металл не приносит процентов, и ему труднее конкурировать с другими активами, которые приносят доход, когда ставки растут.

График золота (источник: TeleTrade)

Еще одним немаловажным событием стало снижение курса китайского юаня. С начала ноября юань подешевел на 1,8% против доллара США, установив новый 8-летний минимум, и зафиксировав самое значительное падение с августа 2015 года. Снижение юаня ускорилось после победы Трампа на выборах в США, которая усилила ожидания более агрессивных действий ФРС по сдерживанию инфляции, что в свою очередь привело к росту доллара. Эксперты считают, когда пара USD/CNY будет торговаться вблизи 7,0000, рынки посчитают, что падение юаня закончилось.

Валютная пара USD/CNY (источник: TeleTrade)

В декабре внимание инвесторов будет приковано к заседаниям ЕЦБ и ФРС. Встреча ЕЦБ состоится 8 декабря, а итоги заседания ФРС будут оглашены 14 декабре, вместе с публикацией экономических прогнозов и пресс-конференцией председателя Йеллен. В преддверии встречи ФРС на настроения участников рынка может повлиять отчет по числу рабочих мест вне сельского хозяйства США, который выйдет 2 декабря. Впрочем, эксперты считают, что даже если данные не оправдают ожидания, это не заставит ФРС отказаться от повышения процентной ставки в декабре.

Кроме того, 4 декабря в Италии состоится референдум - граждане будут голосовать по вопросу о целесообразности пересмотра конституции. Опросы показывают, что большинство итальянцев выступают против конституционных изменений, в которых как говорят экономисты, Италия отчаянно нуждается, если хочет оптимизировать правительство и ускорить рост экономики.

В целом, в декабрь окажется поворотным моментом для денежно-кредитной политики ФРС и ЕЦБ.