Анализируя рынок, Вы анализируете настроение рынка: просчитываете, куда он настроен двигаться – вверх или вниз. Каждый, кто торгует на финансовых рынках, должен заниматься анализом: техническим или фундаментальным.

Статью подготовил трейдер-аналитик AcademyFX Андрей Миклушевский.

Ведь цена «не ходит» сама по себе, ее двигают вверх быки, вниз – медведи. Следовательно, кто сильнее, туда цена и пойдет.

Фундаментальный анализ основан на понимании макроэкономической обстановки и экономических показателях. Но они противоречивы: экономисты сообщают одно, а затем случается совсем другое.

И правдивую оценку государственной экономики ни один здравомыслящий чиновник гос. аппарата дать не сможет, ему этого попросту не дадут сделать. Задача как политиков, так и экономистов успокоить население. Как известно, они обладают инсайдерской информацией и ресурсами для того, чтобы самостоятельно двигать цену.

Анализируя новостные ресурсы, я пришел к выводу: нам «пускают пыль в глаза», создают слухи и настроение. В итоге действительность другая: рынок резко «разочарован», и цена идет в противоположную сторону. И еще один небольшой нюанс: чем дольше СМИ пытаются навязать нам определенное мнение, тем сильнее будет реакция в другую сторону. «Кому это выгодно?», спросите Вы. На этот вопрос я отвечу чуть позже.

Перейдем к техническому анализу

Это анализ поведения рынка в сравнении с предыдущими периодами. Но кто сказал, что цена ведет себя по заданным алгоритмам? Что цена будет вести себя также, как и месяц, год назад? Тут вступает математика, которая позволяет сократить риски и при помощи вероятностей получать прибыль. Согласен, все возможно, но есть одно но: рынок хаотичен и его двигают. Обуздать этот хаос достаточно сложно, но можно. Лично я знаю много таких людей, за их плечами десятки лет анализа рынка. Очень большой опыт!

На самом деле трейдинг и заработок на финансовых рынках — это не простое занятие. Можно прочитать тонну литературы, и ничего не понять. А ведь действительность у нас под носом.

Кто двигает цену?

Теперь мы плавно подходим к тому, что цена двигается и ее двигают. Кто? Мы с вами? Даже если мы сложим все наши депозиты в один, мы не двинем цену даже на 100 пунктов. Тут появляется вопрос, так кто же ее двигает?

Ни для кого не секрет, что есть банки и центро банки, которые обладают огромными финансовыми ресурсами. Есть еще и крупные фонды, инвесторы, которые обладают тоже огромнейшими ресурсами в миллиарды раз больше наших с Вами. Вот и ответ! Их принято называть «умные деньги» - «маркет мейкеры»... Они обладают информацией и ресурсами, знают, куда пойдет цена и могут ее туда двинуть.

Что дает это понимание?

Все конечно хорошо, но что нам от понимания этого? Как нам этим пользоваться? Где видны крупные деньги? Ответ прост. В ленте или в стакане цен.

Рынок на самом деле, если разобраться, не настолько скрытен. Все на поверхности. Я сейчас не про индикаторы. Стакан слишком сложен и лента не та, которая была в 19 веке. Есть инструменты адаптированные для сегодняшних реалий.

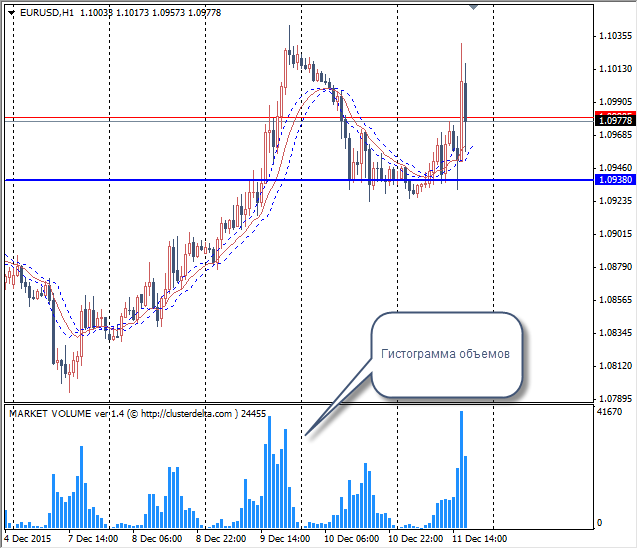

Гистограмма объемов – эта та же лента, только в виде столбцов.

Столбцы показывают количество фьючерсных контрактов за единицу времени на покупку/продажу.

Каждый всплеск объема – это интерес к определенной цене. Чем больше всплеск, тем больший объем прошел по цене. Это и есть наглядное отображение настроения рынка.

Но крупные игроки используют свои маневры, про которые я писал в предыдущих статьях.

Поговорим о дельте

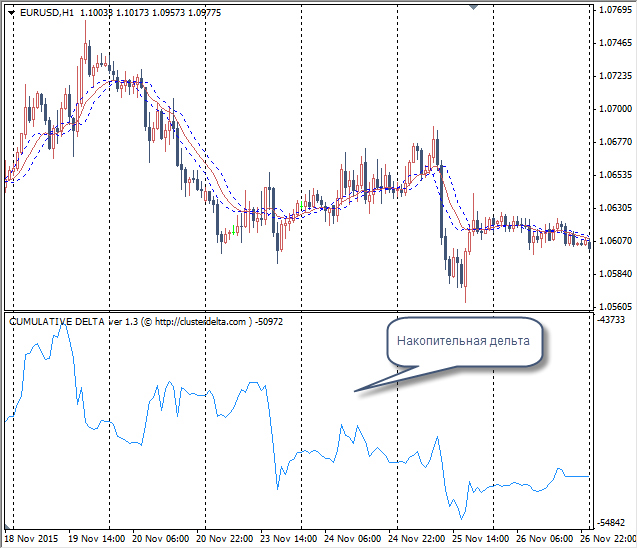

Дельта – это отображение покупок/продаж в единицу времени. Дельта не зависит от цены, это самостоятельный инструмент анализа.

Есть более информативный инструмент - накопительная дельта. Она отображает разницу объема, который прошел в ленте по цене Ask и выше (рыночные покупки) и объема, который прошел по цене Bid и ниже (рыночные продажи). Данный индикатор показывает сумму дельт от начала выбранного период,а до текущего момента в накопительном состоянии. И показывает действительное значение настроения рынка.

В виде кривой отображаются покупки/продажи без привязки к цене. Данный инструмент действительно очень сильно помогает в анализе текущей ситуации. Вспомните все те манёвры, которые я описывал в предыдущих статьях. Если что-то происходит-, это делается не просто так.

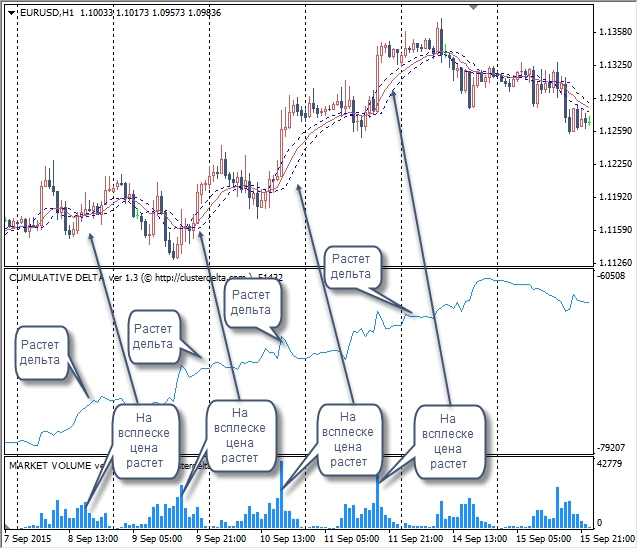

К примеру, цена растет и растет объем. Тут все логично: быки толкают цену вверх, значит и покупок совершается больше.

К примеру, цены растет/падает, объемы средние, накопительная дельта идет в обратную сторону от цены. Почему?

К примеру, цена падает, объемы небольшие, накопительная дельта растет. Что происходит?

Смотрим последний график.

Видим, что кто-то специально занижал цену, а сам выкупал актив. Это называется дивергенцией накопительной дельты, но нельзя учитывать только ее, нужны доп. Фильтры и опыт. Фильтры – это знания поведения цены, понимание уровней, маневров маркетмейкеров.

Без опыта и знаний довольно сложно понять трейдинг, ведь это профессия. Как и в любой профессии, в трейдинге есть свои сложности, поэтому нужно постоянно обучаться.

P.S. Если Вам понравилась статья, оставляйте комментарии. Ваше мнение для меня очень важно.

Также команда AcademyFX разработала авторский спецкурс, который даст Вам:

- 11 паттернов vsa;

- S/L 5-15 пунктов;

- соотношение риск-прибыль от 1 к 3 и выше;

- сигналы по системе каждый день;

- торговля по ценовым уровням;

- разоблачение действий маркетмейкера;

- возможность заходить вместе с крупными игроками.

*Записавшись на спецкурс, Вы бесплатно получаете индикатор "Price Action", который значительно упращает торговлю по системе VSA.

Оставить заявку

*на бесплатный вебинар и обсудить VSA-анализ с Андреем Миклушевским и другими трейдерами.

Обсуждения:

22.12.2015 13:11

23.12.2015 12:05