Начнем с взаимосвязи фондовых, валютных и сырьевых рынков. Объясню почему: в период нестабильности в каком-либо секторе, происходит закономерный отток капиталов из одного сектора в другой.

Статью подготовил трейдер-аналитик AcademyFX Андрей Миклушевский.

Основным показателем состояния фондового рынка является американский индекс S&P 500 (это пул из 500 основных компаний США). Грубо говоря, мы смотрим на этот индекс и четко понимаем, что происходит с рынком акций: он растет/падает или же находится в подвешенном состоянии. Как раз в 2008 году этот индекс находился на пике.

В 2008 году это были максимальные значения. Фондовый рынок, как мы видим, рухнул - это и есть кризис. Теперь давайте перейдем к валютному рынку и посмотрим, как он отреагировал на такое колоссальное снижение фондового рынка.

Пара Доллар/Йена снижалась точно также, как и индекс, только это снижение связано с укреплением Йены. Теперь рассмотрим золото, это основной представитель товарно-сырьевого рынка.

Спрос на золото заметно возрос как раз в этот же период

Чтобы опираться на пример того периода, необходимо понять, что произошло в 2008 году.

Деньги с американского рынка акций вышли посредством тотальной распродажи

В кризисные времена основной задачей инвестора является сохранение собственных капиталов. И поиск убежища приводит капиталы из одного экономического региона в другой. Так как кризис начался как раз в США, то и капиталы выводили из этого региона и перенаправляли в регион более надежный, где можно как минимум надежно сохранить свой капитал.

Инвесторы, спасаясь от рисков (традиционно рисковыми активами считаются акции; облигации - без рисковыми), перевели активы в регион, из которого когда-то произошёл такой же отток капитала в 80-х годах. Кризис произошел в США, значит доллар США становится экономически непривлекательным и от него начинают избавляться. Капиталы перешли в золото, поскольку оно традиционно пользуется спросом.

На валютном рынке пара доллар/йена и швейцарский франк сильно укреплялись, не только потому, что все избавлялись от доллара, но и по причине экономики этих стран, стабильности. Ведь валюты этих стран - валюты фондирования. Еще и процентная ставка в Японии очень низкая, и ниже ее просто некуда опускать.

За счет такой стабильности эти валюты обеспечили себе спрос

Есть еще и фактор получения прибыли на курсовой разнице. Переток капиталов обусловлен бегством от рисков или получением прибыли. Получается принцип сообщающихся сосудов.

Кризис 2008 года остался в прошлом, но сейчас 2015 и что мы видим сейчас?

Первым звоночком является падение китайского фондового рынка, который напрямую связан с американским. Но если начался отток капиталов, то он должен куда-то прийти.

Евро, как и Йена, в 2008 стало валютой фондирования. Активы перетикали в евро и йену.

В это же время мы видим рост Евро

В этот же период происходит рост Йены

Валютный рынок отреагировал на спад на фондовом рынке

А как мы знаем, дыма без огня не бывает. Все утихло и забылось на фоне новостей о том, что Федеральная Резервная Система готова повышать ставку в этом году. Доллар естественно получил поддержку. Но Ставку повысят при условии роста инфляции.

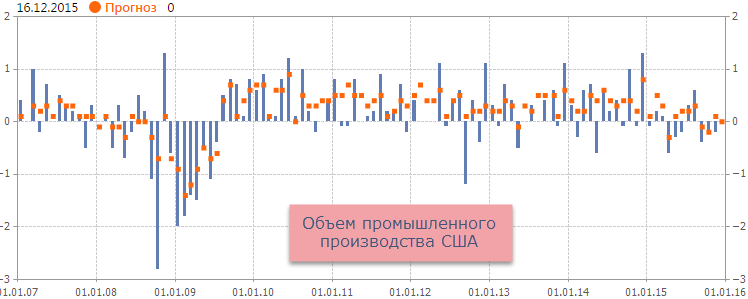

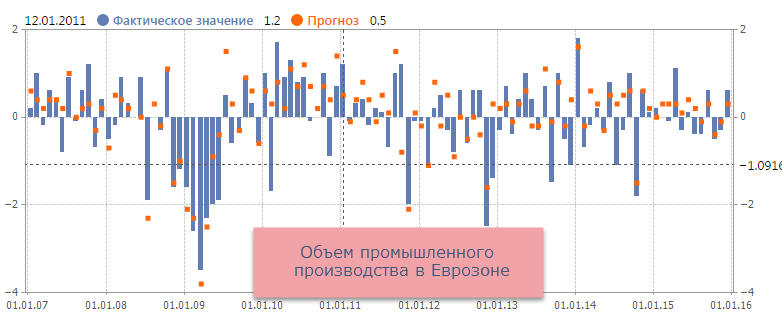

Начнем анализ нынешней ситуации с объема промышленного сектора двух значимых регионов. Сравним показатели Еврозоны и США, которые напрямую влияют на инфляцию - объем промышленного производства.

Мы видим, что на первом графике объем промышленного производства США ниже 0, а прогноз на 0, в сравнении с евро зоной, фактическое значение = 1.2. Правда интересно?

С чем это связано?

В настоящее время это связано с нефтью, вернее с компаниями, которые занимаются переработкой и добычей нефти.

В США существует процедура страхования от банкротства. В свое время все компании страховали свой бизнес в США, так повелось. Компания проходит процедуру банкротства и получает страховку, в особенности энергетический сектор. Полученные средства она обязана потратить на приобретение фондовых активов или же государственных бондов США.

А что сейчас происходит с энергетическим сектором?

Нефть падает, добывать ее становится невыгодно, и крупные компании проходят процедуру банкротства.

Для того, чтобы уловить эту мысль, необходимо посмотреть на несколько графиков и убедиться в подлинности этого утверждения.

В первую очередь S&P 500

Индекс рос на отсутствии объемов промышленного производства, это может означать, что прибыль компаний была преувеличена. История говорит, что так уже делали. Рост остановился, с чем может быть связана остановка? С банкротством энергетических компаний.

Подтверждение этому - графики бондов

30-ти летние и 10-ти летние бонды растут. Вот и подтверждение вышесказанному.

Есть еще один индикатор настроения рынка. Индекс страха

На графике мы видим, что этот индекс находится на уровне 2008 года. В связи с тем, что деньги у страховщиков заканчиваются, а их больше не печатают и вложение в экономику США не производится из-за дорого доллара и нависшей угрозы повышения ставки ФРС, капиталы потихоньку начинают перетекать в еврозону.

Исходя из этого, назревает вывод

Рынок готовится к чему-то грандиозному и намерен двигаться совсем не в ту сторону, куда нам пытаются это движение навязать, и повышение ставки делается для того, чтобы хоть как-то скрыть реальное направление рынков.

На повышении ставки доллар на доллар укрепится, и сразу же начнет терять свои позиции. Причем очень сильно, потому что звоночки очень явные.

- Первая причина - падение фондовых рынков.

- Вторая причина - потеря интереса к дорогому доллару.

Оставить заявку

*на бесплатный вебинар и обсудить торговлю по стратегии ФБР с трейдерами-аналитиками AcademyFX.