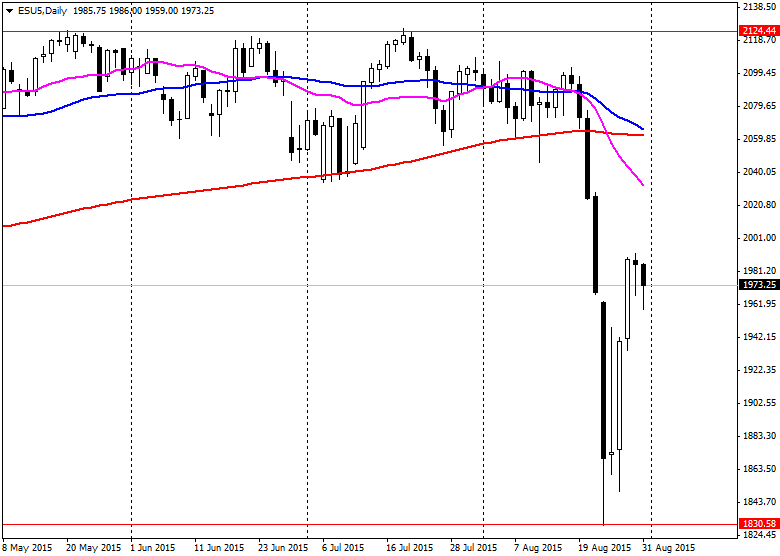

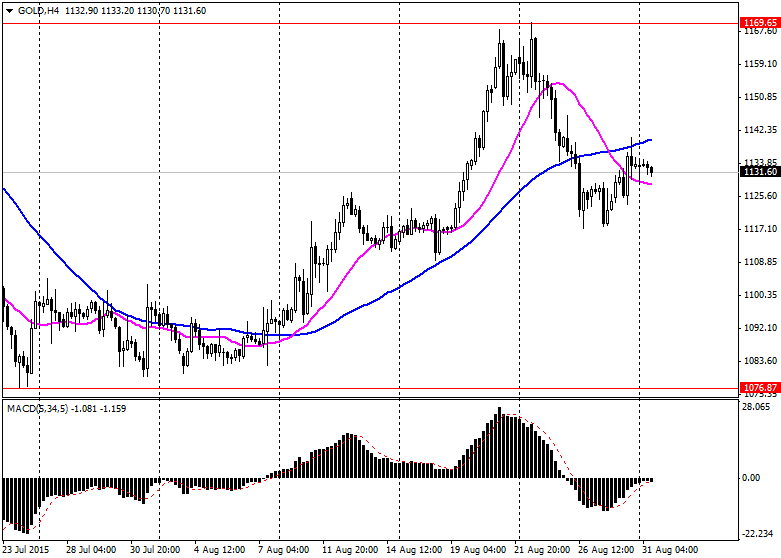

Август оказался неожиданно волатильным. Последний месяц лета, на который приходится пик сезона отпусков, ознаменовался масштабными распродажами на рынках и бегством инвесторов от риска. В течение нескольких дней все основные фондовые индексы мира погрузились на территорию коррекции (под коррекцией в данном случае подразумевается падение не менее, чем на 10% от недавних максимумов), индекс волатильности VIX повысился почти в два раза (VIX часто называют «индексом страха», он отражает оценку предположений инвесторов по поводу волатильности или размаха движения фондового рынка), а золото подорожало в цене более, чем на $50 за унцию.

Рис. 1 Индекс S&P 500 (источник: TeleTrade)

Рис. 2 Индекс VIX (источник: finviz.com)

Рис. 3 Цены на золото (источник: TeleTrade)

Поводом для масштабных распродаж и бегства от риска были опасения относительно ухудшения ситуации в экономиках развивающихся стран и, в первую очередь, экономике Китая. Усилению подобных опасений очень сильно поспособствовали действия китайских властей, которые 11, 12 и 13 августа последовательно девальвировали юань на 1,9%, 1,6%, 1,1% соответственно. В итоге, курс китайской валюты упал по отношению к доллару США до минимальных значений за более, чем два года.

Рис. 4 Курс USD/CNY (источник: google.com/finance)

После девальвации юаня на рынках выросли опасения относительно новой волны глобальных валютных войн. Но более важным было то, что действия китайского центробанка подтвердили ухудшение ситуации в экономике Поднебесной, и на этом фоне выросли опасения относительно возможности нового витка глобального финансового кризиса. Эффект от подобных опасений был усилен сезоном отпусков, когда количество участников на рынках ниже обычного.

Впрочем, паника на рынках царила недолго. Несмотря на наличие признаков дальнейшего замедления темпов роста экономики Китая, фундаментальные основы глобальной экономики, в целом, остаются достаточно сильными. Во всяком случае, риски рецессии в развитых экономиках, и, в первую очередь, экономике США, сейчас являются относительно невысокими. Осознание данного факта способствовало восстановлению фондовых индексов, однако, полностью вернуть утраченные позиции к концу августа они не сумели.

Действия властей КНР имели еще одно очень важное последствие, а именно: девальвация юаня и последующий масштабный рост волатильности на рынках стал причиной смещения ожиданий относительно сроков повышения ставок федрезервом США. Естественно, следствием стало ослабление курса доллара, индекс которого на этом фоне потерял более 4%.

Рис. 5 Индекс доллара (источник: finviz.com)

При этом стоит отметить, что толчком к ослаблению американской валюты послужил опубликованный 19 августа протокол июльского заседания Комитета по открытому рынку (FOMC) ФРС. Сопроводительное заявление к данному заседанию было достаточно жестким (содержащаяся в нем информация указывала на то, что регулятор все же проигнорировал сигналы ухудшения потребительских настроений в США, продолжив, тем самым, готовить рынки к скорому началу процесса ужесточения денежно-кредитной политики). Протокол же данного заседания оказался не таким однозначным. В обнародованном документе содержалось упоминание рисков укрепления доллара, способного негативно отразиться на инфляции и экономическом росте экономики США, а также были отмечены опасения относительно продолжительного замедления темпов роста китайской экономики, что может представлять угрозу для экономики американской. В то же время некоторые члены Комитета выразили обеспокоенность относительно снижения потребительской активности, чего не было в сопроводительном заявлении. В итоге, протокол оказался неожиданно мягким, указывая на отсутствие консенсуса относительно сроков повышения процентных ставок, так как эксперты ФРС выразили намного более мрачные взгляды, чем руководство, относительно перспектив экономики и инфляции.

В итоге, если в начале августа многие допускали возможность повышения ставок на заседании в сентябре, то к концу месяца, после публикации протокола июльского заседания FOMC и событий в Китае, практически никто о подобном сценарии не говорил. Более того, звучали мнения о том, что ожидать повышения ставок в текущем году не стоит и ФРС пойдет на такой шаг не ранее марта следующего года.

Несколько изменились настроения после ежегодной конференции ФРС, которая традиционно проходит в конце лета на горном курорте Джексон-Хоул в штате Вайоминг. Так как в этом году конференцию не намерены были посещать некоторые ключевые фигуры (участия не принимали Джанет Йеллен и Марио Драги), особых ожиданий относительно ее исхода на рынках в начале августа не было. Но ближе к началу конференции все больше и больше говорили о выступлении вице-председателя ФРС Стенли Фишер с речью, посвященной развитию инфляции в США. Основным тезисом речи Фишера можно назвать следующий: «ФРС не должна ждать достижения инфляцией целевого уровня прежде, чем начинать ужесточение, темпы которого являются более значимыми, нежели сроки его старта». Таким образом, второй после Йеллен человек в ФРС дал понять, что вопрос повышения ставок все еще остается на повестке дня, несмотря на все события, имевшие место в августе.

Заседание FOMC пройдет 16-17 сентября и станет основным событием первого месяца осени. Каким бы ни было решения ФРС, его последствия будут иметь очень большую значимость для рынков. В начале сентября все еще можно констатировать тот факт, что большинство не ожидает принятия решения о повышении ставок на грядущем заседании. Существенное влияние на подобные ожидания могут оказать данные по рынку труда США, которые выйдут 4 сентября. В целом, ситуация с занятостью в крупнейшей экономике мира сейчас позволяет федрезерву начать процесс повышения ставок, а длительный период низких ставок даже вынуждает принять такое решение. Опасения вызывает инфляция и возможный рост доллара в случае запуска процесса ужесточения, и пока не понятно, как регулятор будет решать сложившуюся дилемму.