Несмотря на сложившуюся в начале февраля ситуацию в мире, второй месяц 2015 года оказался относительно спокойным. Основными темами на рынках за этот период была Греция с ее проблемами, сулившими возможным исключением страны из ЕС, обострение геополитических рисков в мире, а также укрепление ожиданий относительно скорого ужесточения денежно-кредитной политики федрезервом и Банком Англии.

Итогом февраля стало снижение евро и цен на золото, а также повышение курса доллара, курса фунта и фондовых индексов.

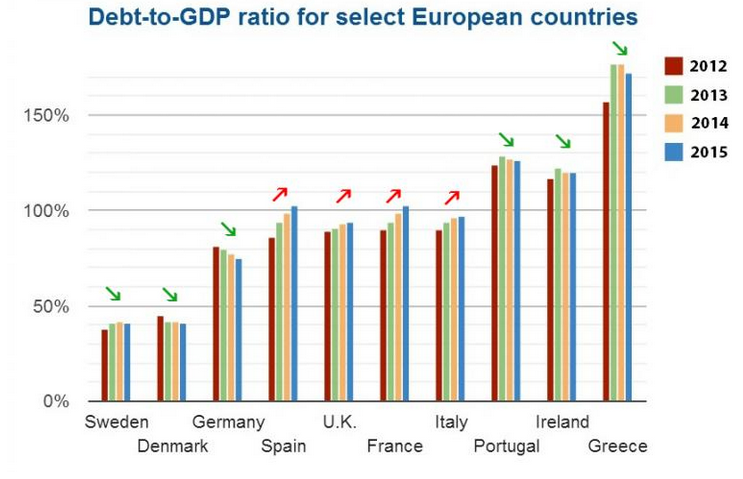

Большую часть месяца на рынке только и говорили о Греции. Все началось с победы на парламентских выборах, состоявшихся в конце января, партии Коалиция радикальных левых сил (СИРИЗА). Победу этой политической силе обеспечили популистские обещания, вроде "завершить действие экономической программы поддержки, а также отказаться от мер жесткой экономии и добиться пересмотра соглашений с международными кредиторами, в том числе, и списания части греческого долга". Но придя к власти, СИРИЗА значительно поступилась своими обещаниями, в конечном итоге направила международным кредиторам официальную просьбу о продлении кредитного соглашения, которая не без труда была удовлетворена и страна получила финансовую поддержку еще на четыре месяца, до конца июня 2015 года. Продление финансовой помощи позволило Афинам выиграть немного времени, но проблем страны оно не решает. А основной проблемой Греции остается громадный долг, который составляет почти 180% от ВВП. Данный показатель является максимальным среди стран валютного союза и почти в три раза превышает его допустимое значение на уровне 60%, установленное Маастрихтскими критериями.

Рис. 1 Уровень госдолга некоторых стран ЕС по отношению к ВВП (источник: издание IBTimes на основании данных Еврокомиссии)

Что делать с таким уровнем долга на текущий момент, похоже, никто не знает. Остается надеяться, что решение будет найдено за те четыре месяца, на которые была продлена программа финансовой поддержки Греции, иначе избежать выхода страны из ЕС не получится.

В марте тема Греции, скорее всего, отойдет на второй план, но спустя несколько месяцев стоит ожидать нового обострения греческой драмы.

Риски выхода Греции с ЕС держали под давление евро, который так и не сумел показать значительную коррекцию в рамках нисходящего тренда, остающегося в силе уже десятый месяц.

Рис. 2 График EUR/USD (источник: TeleTrade)

Другой важной темой на рынках была геополитика. Ситуация на востоке Украины в первую половину февраля накалялась и все с нетерпением ожидали встречи глав Германии, Франции, Украины и России, называя ее последней возможностью урегулировать ситуацию на Донбассе мирным путем. Встреча в конечном итоге состоялась. И хотя ее итоги оказались достаточно противоречивыми, благодаря достигнутым в Минске договоренностям удалось несколько стабилизировать обстановку на Донбассе и снизить геополитические риски, что оказало негативное влияние на котировки золота и позитивное на фондовые рынки.

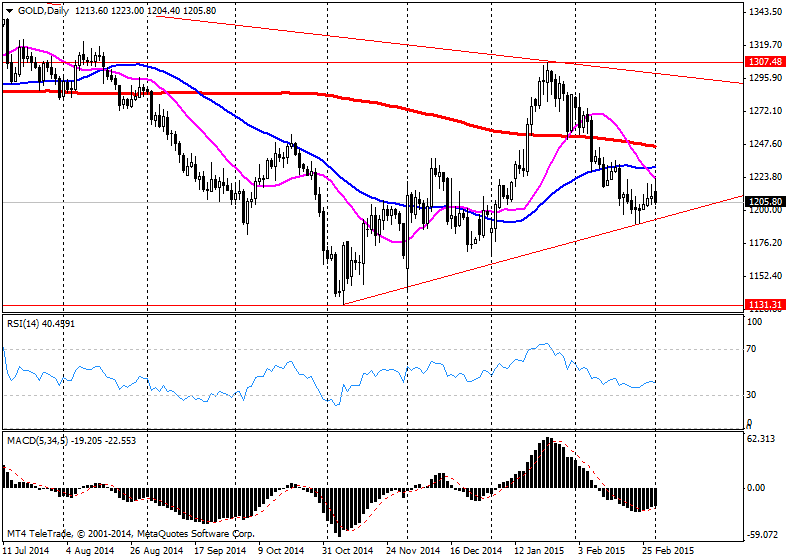

В итоге, цены на золото практически полностью перекрыли январский рост, вернувшись к началу марта в область отметки $1200 за унцию. Дополнительное давление на котировки золота оказывало празднование Нового года по Лунному календарю в Китае и других азиатских странах, что вынудило многих трейдеров с данного региона ликвидировать позиции в преддверии праздников и уйти на определенное время с рынка.

Рис. 3 График цен на золото (источник: TeleTrade)

Что касается фондовых индексов, то снижение геополитических рисков в мире позволило немецкому DAX и американским S&Pи DOW обновить в феврале исторические максимумы.

Определенную поддержку индексам, во всяком случае, американским, оказал относительно неплохой сезон отчетов. По данным ZacksInvestmentResearch, на конец февраля около 90% компаний, акции которых входят в состав индекса S&P 500, опубликовали свои отчеты за четвертый квартал 2014 года. Общая прибыль отчитавшихся компаний выроста на 6.3%, а выручка 1.5%. 68.8% отчитавшихся компаний превысили свои прогнозы по прибыли и 57% - по выручке.

Рис. 4 Динамика индексов DAX, S&Pи DOW(источник: finance.yahoo.com)

Но вернемся к геополитике. Несмотря на минские договоренности, говорить о том, что достигнутый мир является прочным, пока, к сожалению, не приходится. Обстановке на востоке Украины, хоть и несколько стабилизировалась в последнее время, но, по-прежнему остается напряженной, так как полного прекращения огня добиться все еще не удалось и постоянно поступают сообщения о нарушении соглашений. Риски обострения ситуации остаются очень высокими, поэтому в течение марта эта тема продолжит оставаться в фокусе участников рынка. При эскалации конфликта золото может с легкостью вернуть утраченные в течение февраля позиции, а фондовые рынки погрузится в коррекцию.

После того, как ситуация с Грецией временно решилась, а на геополитическом фронте было отмечено некоторое ослабление напряженности, внимание рынков переключилось на ФРС, глава которого 24-25 февраля представляла свой полугодовой отчет перед конгрессом США. Джанет Йеллен продолжила готовить рынки к началу процесса повышения ставок, но снова не дала каких-либо конкретных ориентиров по этому поводу. Председатель федрезерва попыталась не допустить роста ожиданий относительно скорого повышения ставки, и в то же время дала понять, что изменение формулировок комитета будет означать готовность к изменению монетарной политики через определенный период времени. Не смотря на то, что какой-либо конкретики в словах Йеллен не было, шансы повышения ставки на заседании FOMC в июне все же выросли, а следующим шагом ФРС, скорее всего, будет отказ от формулировки «быть терпеливыми в вопросе повышения ставок», чего стоит ожидать уже на ближайшем заседании, запланированном на 17-18 марта. В то же время, стоит отметить комментарии Йеллен о том, что прежде, чем повышать ставку, федрезерв должен быть достаточно уверен в росте инфляции и достижении ею целевого уровня в 2%. Поэтому важность американских инфляционных показателей в ближайшие месяцы продолжит оставаться очень высокой. Основной причиной низкого инфляционного давления председатель ФРС назвала падение цен на нефть, которое в конечном итоге будет позитивным фактором для американской экономики.

Комментарии Йеллен оказали поддержку доллару, индекс которого в конце февраля снова начал расти. Восходящая тенденция американского доллара в ближайшие месяцы продолжит оставаться в силе.

Рис. 5 Индекс доллара (источник: barchart.com)

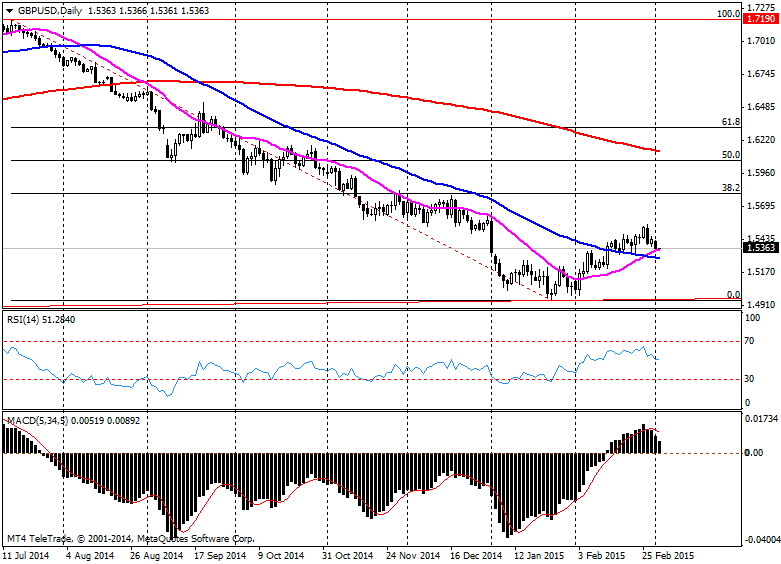

Еще одной тенденцией февраля, которая может иметь продолжение в марте, было укрепление британского фунта, составившее около 2% по отношению к доллару США. Основным фактором роста стерлинга были комментарии главы Банка Англии Марка Карни, который подтвердил, что следующим шагом регулятора, скорее всего, будет повышение ставки. И это не смотря на понижение прогноза по инфляции на 2015 год до +0,5% г/г с +1,4% г/г, ожидавшихся ранее. Слабое инфляционного давление пока сдерживало Банк Англии от повышения ставок, но сильный рост заработных плат вместе со стабилизацией нефтяных котировок, снижение которых является основной причиной низкой инфляции, дает основание ожидать возобновления роста цен в ближайшее время. При малейших признаках роста инфляции Банк Англии может незамедлительно пойти на повышение ставки и подобные ожидания будут позитивно отражаться на котировках фунта.

Рис. 6 График GBP/USD (источник: TeleTrade)

Обсуждения:

06.03.2015 18:13